วิเคราะห์ โปรเจ็กต์มิกซ์ยูส มีทั้งโอกาสและความเสี่ยง

Tags : Co-working Space, condo, Hotel, News, Office, Retails, SpecialScoop

รายงานล่าสุด จาก บริษัท เน็กซัส เรียลเอสเตท แอ็ดไวเซอรี่ จำกัด ระบุว่า ในอีก 5 ปีข้างหน้า จะมีพื้นที่ออฟฟิศให้เช่าเพิ่มขึ้น 10 ตารางเมตร จากปัจจุบันมีพื้นที่ออฟฟิศในกรุงเทพฯ มีประมาณ 9 ล้านตารางเมตร ซึ่งพื้นที่ทั้งหมดส่วนใหญ่จะอยู่ในโครงการมิกซ์ยูส ที่มีอสังหาริมทรัพย์ประเภทอื่นๆ ประกอบด้วย

มิกซ์ยูสหลายโครงการที่จะทยอยออกมาตั้งแต่ปีนี้นั้น เป็นโครงการขนาดใหญ่มูลค่าระดับแสนล้านบาท เหตุผลของดีเวลลอปเปอร์ในการพัฒนาโครงการมิกซ์ยูส คงเป็นเพราะต้องการใช้ที่ดินให้เกิดมูลค่าสูงสุด เนื่องจากโครงการถูกพัฒนาบนทำเลใจกลางเมือง รวมถึงเป็นการตอบสนองความต้องการของผู้บริโภคยุคปัจจุบัน ที่มีความต้องการหลากหลาย นั่นเอง

2 เหตุผลดีเวลลอปเปอร์ปั้นโปรเจ็กต์มิกซ์ยูส

รายงานจากนายภัทรพล ยุทธศักดิ์นุกูล นักวิเคราะห์ Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน) ล่าสุด ได้เห็นไปในทิศทางเดียวกันคือ สาเหตุสำคัญที่ดีเวลลอปเปอร์หันมาพัฒนาโครงการมิกซ์ยูส เป็นเพราะ ต้องการเพิ่มประสิทธิภาพในการใช้ที่ดิน และใช้พื้นที่ให้เกิดประโยชน์สูงสุด เนื่องจากที่ดินที่อยู่ในทำเลที่ดีโดยเฉพาะในพื้นที่ที่มีศักยภาพซึ่งปัจจุบันเหลืออยู่ไม่มากนัก อีกทั้งยังมีราคาสูง ดังนั้น การผสมผสานแต่ละการใช้งานของอสังหาฯ ให้มีความเข้ากันได้ดีจึงเป็นสิ่งสำคัญ โดยอาจมีพื้นที่บางส่วนของโครงการที่การใช้งานหลายส่วนสามารถใช้งานร่วมกันได้

นอกจากนี้ ยังมองว่า โครงการมิกซ์ยูสเป็นการช่วยลดความเสี่ยงจากการพึ่งพาอสังหาฯ รูปแบบใดรูปแบบหนึ่งและเป็นการเพิ่มความหลากหลายของช่องทางในการสร้างรายได้ที่สม่ำเสมอ (recurring income) เมื่อเกิดการชะลอตัวของเศรษฐกิจหรือธุรกิจจะช่วยบรรเทาผลกระทบไม่ให้รุนแรงมากนัก เนื่องจากมีช่องทางสร้างรายได้อื่น เช่น ในภาวะที่นักท่องเที่ยวชะลอตัวส่งผลให้รายได้จากผู้เช่าพื้นที่ค้าปลีกและโรงแรมลดลง โครงการมิกซ์ยูสยังคงมีพื้นที่สำนักงานให้เช่าเป็นแหล่งรายได้อื่นที่ไม่ได้รับผลกระทบจากภาวะชะลอตัวของนักท่องเที่ยวอยู่ ต่างกับโครงการค้าปลีกเพียงอย่างเดียว (single use) ที่อาจได้รับผลกระทบมากกว่า

ถือเป็น 2 เหตุผลสำคัญ ที่ทำให้ผู้ประกอบการหลายรายหันมาสนใจการพัฒนาโครงการมิกซ์ยูส ในภาวะเศรษฐกิจที่ผันผวนและชะลอตัว ซึ่งอาจกดดันให้ความต้องการเช่าพื้นที่เชิงพาณิชย์ให้เช่า (commercial real estate) ซึ่งประกอบด้วยพื้นที่สำนักงานให้เช่าและพื้นที่ค้าปลีกให้เช่า รวมถึงต้นทุนที่ดินที่อยู่ในระดับสูง โดยเฉพาะที่ดินในพื้นที่ศักยภาพ

โครงการมิกซ์ยูสทะลัก เสี่ยง Oversupply

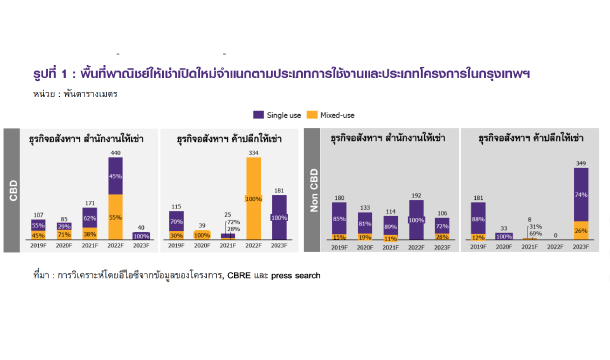

อย่างไรก็ตาม EIC มองว่า การเติบโตอย่างก้าวกระโดดของปริมาณพื้นที่ จากโครงการมิกซ์ยูส ในช่วงปี 2563-2565 อาจเป็นหนึ่งในปัจจัยหลักที่กดดันให้การแข่งขันมีความรุนแรงมากขึ้นและนำมาสู่ความเสี่ยงปริมาณพื้นที่ส่วนเกิน (Oversupply) ในธุรกิจอสังหาฯ พาณิชย์ให้เช่าในกรุงเทพฯ โดยจะมีพื้นที่มิกซ์ยูสเปิดดำเนินการเพิ่มขึ้น 900,000 ตารางเมตร หรือ ประมาณ 40% ของจำนวนพื้นที่ของธุรกิจพาณิชย์ให้เช่าในกรุงเทพฯ ราว 2 ล้านตารางเมตรในช่วงปี 2563-2565 (รูปที่ 1)

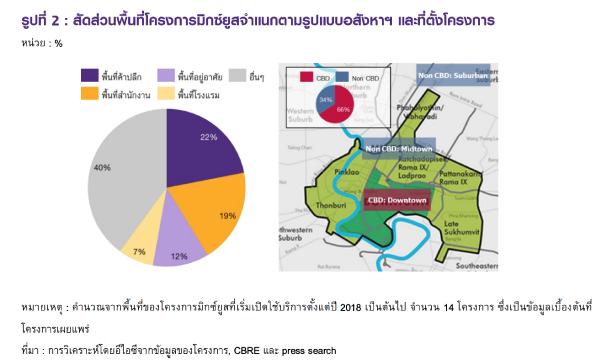

ขณะที่ EIC คาดว่าความต้องการใหม่ต่อธุรกิจพาณิชย์ให้เช่าในกรุงเทพฯ ในช่วงเวลาเดียวกันจะอยู่ที่ราว 1 ล้านตารางเมตรเท่านั้น ซึ่งอาจนำไปสู่ความเสี่ยงจากภาวะพื้นที่มีออกมามากเกินจากการขยายตัวดังกล่าว โดยเฉพาะพื้นที่ที่มีโครงการมิกซ์ยูสที่จะเข้าสู่ตลาด ทั้งนี้จากข้อมูล 14 โครงการที่ถูกเลือกเพื่อทำการศึกษาเบื้องต้น พบว่า ปริมาณพื้นที่ใหม่จากโครงการมิกซ์ยูสส่วนใหญ่จะกระจุกตัวอยู่ในพื้นที่ย่านศูนย์กลางธุรกิจ (CBD: Central Business District) ซึ่งเป็นบริเวณที่เป็นใจกลางย่านธุรกิจในกรุงเทพฯ คิดเป็นสัดส่วนราว 64% เช่น สีลม-สาธร สุขุมวิทตอนต้น (ซอย 1-41) เพชรบุรี ส่วนพื้นที่ Non CBD คิดเป็นสัดส่วนราว 36% เช่น พื้นที่บางซื่อ บางนา-ตราด ศรีนครินทร์ แจ้งวัฒนะ

นอกจากนี้ หากพิจารณาตามรูปแบบอสังหาฯ จะพบว่า จากพื้นที่โครงการมิกซ์ยูสทั้งหมด (รูปที่ 2) จะมีพื้นที่ค้าปลีกเป็นสัดส่วนถึง 22% รองลงมาคือ พื้นที่สำนักงานซึ่งเป็นสัดส่วนราว 19% ดังนั้นไม่เพียงผู้พัฒนาโครงการมิกซ์ยูสเท่านั้นที่ต้องระมัดระวังความเสี่ยงปริมาณพื้นที่ส่วนเกิน แต่ผู้ประกอบการอสังหาริมทรัพย์ฯ พาณิชย์ให้เช่าที่อยู่รอบข้างโครงการมิกซ์ยูสก็อาจเผชิญกับผลกระทบจากความเสี่ยงดังกล่าวด้วยเช่นกัน

หากพิจารณาธุรกิจพาณิชย์ให้เช่ายังคงเติบโตต่อเนื่องในช่วงที่ผ่านมา โดยการเติบโตของธุรกิจพื้นที่สำนักงานให้เช่าในกรุงเทพฯ มีปัจจัยขับเคลื่อนหลักจากค่าเช่าที่มีการปรับตัวขึ้น ขณะที่พื้นที่ค้าปลีกเติบโตจากการขยายตัวของพื้นที่ปล่อยเช่าที่เพิ่มขึ้น จากการวิเคราะห์ข้อมูลของ CBRE พบว่า ภาพรวมธุรกิจพื้นที่สำนักงานให้เช่าในกรุงเทพฯ ระหว่างปี 2557-2561 มูลค่าตลาดเติบโตอย่างต่อเนื่องราว 8% ต่อปีจนในปี 2561 ตลาดมีมูลค่าถึง 80,000 ล้านบาท โดยการเติบโตของมูลค่าตลาดมีปัจจัยขับเคลื่อนหลักจากอัตราค่าเช่าที่ปรับตัวเพิ่มขึ้นอย่างต่อเนื่องราว 6% ต่อปี ในช่วงเวลาเดียวกัน ซึ่งเป็นผลมาจากพื้นที่สำนักงานที่ถูกเช่าเพิ่ม (new occupied space) ในแต่ละปีสูงกว่าพื้นที่ใหม่ (new supply)

ในส่วนของธุรกิจพื้นที่ค้าปลีกให้เช่าในกรุงเทพฯ ในช่วง 4 ปีที่ผ่านมา มูลค่าตลาดรวมเติบโต 4% ต่อปี ทำให้ในปี 2561 ตลาดมีมูลค่าถึงราว 90,000 ล้านบาท โดยการเติบโตหลักมาจากการขยายตัวต่อเนื่องของพื้นที่ปล่อยเช่าในอัตรา 4% ต่อปีในช่วงเวลาเดียวกัน ขณะที่ราคาค่าเช่าของพื้นที่ค้าปลีกในช่วงที่ผ่านมาค่อนข้างทรงตัว

แม้ว่าธุรกิจพื้นที่สำนักงานให้เช่าในกรุงเทพฯ ยังคงมีอัตราการปล่อยเช่าและราคาค่าเช่าที่เติบโตได้ดี แต่แนวโน้มการเปิดตัวโครงการใหม่อย่างต่อเนื่องในอีก 3-4 ปีข้างหน้าโดยเฉพาะโครงการมิกซ์ยูส อาจส่งผลให้ผู้ประกอบการพื้นที่สำนักงานให้เช่าต้องเผชิญกับความเสี่ยงของภาวะปริมาณพื้นที่ส่วนเกิน

พื้นที่ใหม่ 3 ปีหน้าเพิ่มอีก 1.3 ล้านตารางเมตร

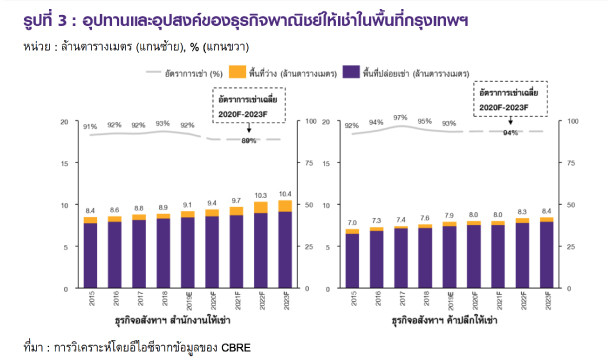

ทั้งนี้ เมื่อพิจารณาภาพรวมของตลาด พบว่า มีการเปิดตัวโครงการใหม่อย่างต่อเนื่อง (รูปที่ 3) โดยในอีก 3 ปีข้างหน้าจะมีปริมาณพื้นที่ใหม่เข้าสู่ตลาดราว 1.3 ล้านตารางเมตร หรือคิดเป็นสัดส่วน 14% ของปริมาณพื้นที่ในปัจจุบัน โดยเป็นพื้นที่จากมิกซ์ยูสถึง 400,000 ตารางเมตร ซึ่งจะเพิ่มความเสี่ยงที่แนวโน้มของปริมาณพื้นที่ใหม่จะเข้าสู่ตลาดมากกว่าความต้องการใหม่ นำไปสู่ความเสี่ยงที่จะเกิดภาวะพื้นที่ส่วนเกิน (oversupply) ในอนาคต

โดย EIC คาดว่าอัตราการปล่อยเช่า (occupancy rate) อาจทยอยปรับตัวลดลงต่อเนื่อง โดยในปี 2566อัตราการปล่อยเช่ามีโอกาสลดลงสู่ระดับต่ำสุดในรอบ 8 ปีที่ 86-87% เทียบกับ 93% ในปี 2561 และ 92% ในปี 2562 ขณะที่อัตราการเพิ่มขึ้นของราคาค่าเช่ามีแนวโน้มที่จะชะลอตัวลง โดยในช่วงปี 2563-2566 อัตราค่าเช่าจะขยายตัวเฉลี่ยเพียงปีละ 1% ชะลอตัวลงจาก 4% ในปี 2562 และเฉลี่ยปีละ 6% ในช่วงปี 2557-2561

สำหรับธุรกิจพื้นที่ค้าปลีกให้เช่าในกรุงเทพฯ ยังต้องเผชิญกับความต้องการพื้นที่ค้าปลีกที่ชะลอตัวลง ซึ่งมาจากผลกระทบของ

1.การขยายตัวของธุรกิจค้าปลีกที่มีแนวโน้มชะลอตัวลง ทำให้มีโอกาสที่อัตราการปล่อยเช่ามีแนวโน้มลดลง นำไปสู่การแข่งขันที่อาจรุนแรงขึ้น

2.การเติบโตของธุรกิจอีคอมเมิร์ซ ยังส่งผลให้ความต้องการต่อพื้นที่ค้าปลีกมีแนวโน้มชะลอตัวลง โดยแนวโน้มธุรกิจค้าปลีกชะลอตัวลงตามภาวะเศรษฐกิจ ทั้งการใช้จ่ายของผู้บริโภคชาวไทยและนักท่องเที่ยวที่มีแนวโน้มเติบโตในอัตราชะลอลง

นอกจากนี้ การเปลี่ยนแปลงโครงสร้างของธุรกิจค้าปลีกจากการเติบโตของธุรกิจอีคอมเมิร์ซส่งผลให้ความต้องการต่อพื้นที่ค้าปลีกมีแนวโน้มชะลอตัวลง จากกลุ่มร้านค้าต่าง ๆ ที่เป็นผู้เช่าพื้นที่ค้าปลีก ซึ่งมีทางเลือกในการจำหน่ายสินค้าเพิ่มมากขึ้น ทั้งแพลตฟอร์ม Marketplace (เช่น Lazada Shopee) โซเชียลมีเดีย หรือเว็บไซต์ของผู้ประกอบการเอง ส่งผลให้อุปสงค์ต่อพื้นที่ชะลอตัวลง

อย่างไรก็ตาม ยังมีแนวโน้มการเติบโตของ O2O (Online to Offline) ที่ช่วยสนับสนุนความต้องการพื้นที่ค้าปลีกอยู่บ้าง เช่น Multi-Brand Store ซึ่งเป็นการที่ร้านค้าออนไลน์ที่อยู่บนแพลตฟอร์มต่างๆ รวมกลุ่มกันเพื่อเช่าพื้นที่ค้าปลีกและตั้งร้านค้าออฟไลน์ขึ้น โดยเฉพาะในกลุ่มสินค้าแฟชั่นและสินค้าความงาม ซึ่งจะช่วยลดทอนผลกระทบจากกระแสอีคอมเมิร์ซลงได้บ้าง

โดยทั้งสองปัจจัยข้างต้นส่งผลให้การขยายสาขา/ร้านค้าใหม่ชะลอตัวลง ทำให้ความต้องการต่อพื้นที่ค้าปลีกให้เช่าชะลอตัวลง กดดันให้รายได้ค่าเช่าของพื้นที่ค้าปลีกให้เช่า[1] ขยายตัวในระดับต่ำจากค่าเช่าแบบคงที่มีโอกาสปรับตัวเพิ่มขึ้นได้ยากจากอัตราการปล่อยเช่าที่ลดลง

ทั้งนี้ EIC คาดว่าในช่วงปี 2562-2566 จะมีพื้นที่ใหม่ของพื้นที่ค้าปลีกให้เช่าอยู่ที่ 170,000 ตารางเมตรต่อปี (ซึ่งเป็นพื้นที่ในโครงการมิกซ์ยูสราว 50% ของพื้นที่ใหม่ทั้งหมด) ขณะที่ความต้องการใหม่มีอยู่เพียงปีละ 140,000 ตารางเมตร (ชะลอตัวลงจากช่วงปี 2557-2561 ที่มีความต้องการใหม่อยู่ที่ 260,000 ตารางเมตรต่อปี) จึงส่งผลให้อัตราการปล่อยเช่าจะมีแนวโน้มปรับตัวลงอยู่ที่เฉลี่ย 94% ในอีก 4 ปีข้างหน้าจาก 97% ในปี 2017 ซึ่งเป็นระดับสูงสุดนับตั้งแต่เริ่มจัดเก็บข้อมูลในปี 2549

นอกจากนี้ ยอดขายของธุรกิจค้าปลีกชะลอตัวลงกดดันให้ค่าเช่าในส่วนของค่าเช่าแบบแบ่งสัดส่วนยอดขายขยายตัวชะลอลง โดยภาพรวมแล้วคาดว่าราคาค่าเช่าพื้นที่ค้าปลีกยังคงมีแนวโน้มทรงตัว/ขยายตัวต่ำต่อไปในอีก 3-4 ปีข้างหน้า

มิกซ์ยูสแข่งเดือด อสังหาฯ รอบข้างยังโดนกระทบ

ปริมาณพื้นที่มิกซ์ยูสที่มีแนวโน้มเพิ่มขึ้นอย่างมากในอนาคต นอกจากจะนำมาสู่การแข่งขันระหว่างกันที่มากขึ้นแล้ว ยังส่งผลกระทบกับโครงการอสังหาฯ ที่อยู่รอบข้างด้วย ซึ่งมีทั้งผลกระทบด้านบวกและด้านลบ ผลกระทบของโครงการมิกซ์ยูสที่มีต่อพื้นที่โดยรอบนั้นจะแตกต่างกันไปโดยขึ้นอยู่กับปัจจัยหลายด้าน เช่น ขนาดของโครงการ พื้นที่รอบข้าง อสังหาฯ ภายในโครงการ และความสำเร็จของโครงการเป็นสำคัญ

ผลกระทบด้านบวกต่อตลาดพื้นที่พาณิชย์ให้เช่าโดยรวม

โครงการมิกซ์ยูสบางโครงการอาจส่งผลบวกต่อโครงการอื่น ๆ ในพื้นที่รอบข้าง โดยเฉพาะในกรณีที่การใช้งานหลักของโครงการมิกซ์ยูสไม่ตรงกับโครงการอื่น ๆ โดยรอบพื้นที่ และตั้งอยู่ในพื้นที่นอกใจกลางเมืองหรือพื้นที่ Non CBD (ที่มีการแข่งขันอยู่ในระดับต่ำ) มีความเป็นไปได้สูงที่โครงการโดยรอบจะได้รับผลดีจากการเปิดโครงการมิกซ์ยูส

ทั้งนี้ในงานแถลงข่าว The Celebrations of Glory ได้มีการเปิดเผยว่า หลังจากดำเนินโครงการ ICONSIAM มาเป็นระยะเวลา 1 ปี ส่งผลให้ธุรกิจริมแม่น้ำเจ้าพระยา อย่างเช่น แหล่งท่องเที่ยว ภัตตาคาร ร้านอาหารรอบข้าง เติบโตกว่า 20% หรือโครงการคอนโดมิเนียมที่เปิดขายใหม่ระหว่างปี 2560-2562 ที่ตั้งอยู่ใกล้โครงการมียอดขายเฉลี่ยสูงถึง 95% อีกทั้งยังทำให้อัตราการเข้าพักโรงแรมริมแม่น้ำเจ้าพระยาเพิ่มสูงขึ้น โดยในกลุ่มโรงแรม 5 ดาวอัตราการเข้าพักเพิ่มสูงขึ้นเป็น 85-90%

โครงการ Bangkok Mall ที่มีขนาดของโครงการกว่า 1.2 ล้านตารางเมตรทำให้โครงการ Bangkok Mall อาจกลายเป็น landmark ใหม่บนพื้นที่ย่านบางนา เนื่องจากในเฟสแรกของโครงการพื้นที่ใช้งานหลักของโครงการเป็นพื้นที่ค้าปลีกและสันทนาการ ซึ่งเหมาะกับการใช้เวลากับครอบครัว จึงอาจมีผลบวกต่อโครงการที่อยู่อาศัยในพื้นที่รอบข้าง อย่างเช่น โครงการที่อยู่อาศัยแนวราบ หรือคอนโดมิเนียม

ผลกระทบด้านลบต่อตลาดพื้นที่พาณิชย์ให้เช่าที่มาจากการขยายตัวของโครงการมิกซ์ยูสจำนวนมาก

1.ผู้พัฒนาโครงการมิกซ์ยูสอาจต้องเผชิญกับความท้าทายจากระยะเวลาในการคืนทุนที่ยาวนานขึ้น ในภาวะเศรษฐกิจที่มีความไม่แน่นอนสูง และความต้องการที่ชะลอตัวลงตามเศรษฐกิจ ประกอบกับการขยายตัวของพื้นที่โครงการมิกซ์ยูสจำนวนมากทำให้การแข่งขันมีความรุนแรงมากขึ้น ส่งผลให้การพัฒนาโครงการมิกซ์ยูสที่มีการลงทุนขนาดใหญ่ใช้ระยะเวลาในการคืนทุนยาวนานขึ้น

2.ผู้พัฒนาของโครงการ single use เผชิญแรงกดดันจากการแข่งขันที่รุนแรงขึ้น กระทบต่อรายได้ในระยะข้างหน้า จากแนวโน้มการเปิดดำเนินการของโครงการมิกซ์ยูสที่มีมากขึ้นในอีก 3-4 ปีข้างหน้า จะส่งผลให้ผู้พัฒนาของโครงการ single use ในพื้นที่รอบข้างต้องเผชิญการแข่งขันที่เพิ่มขึ้นจากในอดีต เช่น

-ในพื้นที่พระราม 4 และรอบข้างที่มีโครงการมิกซ์ยูสเตรียมเปิดดำเนินการจำนวนมาก อาทิ

One Bangkok, Dusit Central Park จะส่งผลกระทบต่อ

1.อาคารสำนักงานดั้งเดิมบนถนนพระราม 4 สาธร และสีลมที่อัตราการปล่อยเช่าอาจปรับตัวลดลงจากปริมาณพื้นที่ใหม่ที่มีเข้ามาแข่งขันมากขึ้นจากโครงการมิกซ์ยูส

2.อาคารสำนักงานที่อยู่ในพื้นที่เชื่อมต่อ CBD ที่เคยได้อานิสงค์จากพื้นที่ที่มีจำกัดของช่วง 3-4 ปีที่ผ่านมา แต่หลังจากที่หลายโครงการมิกซ์ยูสใน CBD เริ่มเปิดใช้บริการ อานิสงค์ดังกล่าวที่เคยได้รับอาจหมดไป เนื่องจากโครงการมิกซ์ยูสใหม่จะตอบสนองความต้องการในพื้นที่สำนักงานได้มากขึ้น

3.โรงแรมในพื้นที่ถนนวิทยุ สีลมและสาธรต้องแข่งขันมากขึ้น อาจส่งผลต่ออัตราการปล่อยเช่าปรับตัวลดลง

4.คอนโดมิเนียมเกรด luxury ที่เป็นเกรดที่โครงการมิกซ์ยูสในพื้นที่พระราม 4 พัฒนา อาจต้องเผชิญกับการแข่งขันที่มากขึ้น

-ในพื้นที่บางนาที่มีการพัฒนาโครงการมิกซ์ยูสใหม่อย่าง Bangkok Mall ซึ่งเป็นโครงการค้าปลีก

ขนาดใหญ่ที่จะส่งผลกระทบต่อการแข่งขันของห้างสรรพสินค้าโดยรอบมากขึ้น อาทิ CentralPlaza Bangna หรือ Seacon Square

แนวทางแก้จุด้อย ทางรอดท่ามกลางสมรภูมิแข่งเดือด

ท่ามกลางความท้าทายจากความเสี่ยงหลากหลายประการ โครงการมิกซ์ยูสอาจต้องปรับตัวแก้ไขจุดด้อยต่าง ๆ ของโครงการ รวมถึงการสร้างความแตกต่าง เพื่อดึงดูดผู้ใช้งานเข้าสู่โครงการ การที่แต่ละโครงการมีจุดแข็งที่แตกต่างกัน จะช่วยเพิ่มโอกาสในการทำให้โครงการประสบความสำเร็จ ขณะที่บางโครงการยังมีความท้าทายที่ต้องเผชิญ ทำให้ต้องมีการปรับตัวเพื่อลดจุดด้อยของโครงการลง เช่น

โครงการ Samyan Mitrtown เมื่อเดินทางโดยรถไฟฟ้า จำเป็นจะต้องข้ามถนนและเดินเท้าระยะทางจากสถานีรถไฟฟ้าใต้ดินราว 300 เมตร โครงการเปลี่ยนจุดด้อยเป็นจุดขายด้วยการสร้างอุโมงค์เชื่อมจากรถไฟฟ้าใต้ดินเข้าสู่โครงการ ซึ่งเป็นการอำนวยความสะดวกในการเดินทางเข้าสู่โครงการ และการสร้างจุดเด่นและ traffic ให้กับโครงการเพื่อดึงดูดผู้เข้าใช้บริการ

นอกจากนี้ โครงการยังเพิ่มจุดขายสำคัญคือการเปิดใช้งาน 24 ชั่วโมง ซึ่งเหมาะกับความต้องการในพื้นที่ เช่น นักศึกษาที่ต้องการพื้นที่ทบทวนบทเรียน ทั้งนี้หากเปรียบเทียบอัตราการปล่อยเช่าพื้นที่สำนักงานภายในโครงการ Samyan Mitrtown ในเดือนแรกของการเปิดตัวอยู่ที่กว่า 60% นับว่าสูงกว่าค่าเฉลี่ยของอาคารสำนักงานทั่วไปซึ่งอยู่ที่ 50% ณ ไตรมาสแรกที่เปิดโครงการ[2] ส่วนอัตราการให้เช่าพื้นที่ของพื้นที่ค้าปลีกสูงถึง 85% ซึ่งค่อนข้างสูงหากเทียบกับศูนย์การค้าที่เปิดตัวในช่วงใกล้เคียงกันอย่าง The Market Bangkok ที่มีอัตราการปล่อยเช่า ณ วันเปิดตัวโครงการอยู่ที่ 77% เท่านั้น

ขณะที่โครงการมิกซ์ยูสอย่าง ICON free SIAM ที่เปิดตัวโครงการด้วยอัตราการปล่อยเช่าพื้นที่ค้าปลีกกว่า 91% โดยตัวโครงการอาจไม่ได้ตั้งอยู่ในพื้นที่ใจกลางเมืองนัก แต่อาศัยการสร้างจุดเด่นจากพื้นที่ตั้งริมน้ำ ขนาดและความหลากหลายภายในโครงการ รวมถึงการจัดอีเว้นท์เพื่อการสร้างแรงดึงดูดจนทำให้โครงการ ICONSIAM กลายเป็น landmark ขนาดใหญ่ของพื้นที่ฝั่งธนบุรี

สำหรับโครงการ Emsphere ที่เป็นโครงการภายใต้การบริหารของเดอะมอลล์กรุ๊ป ได้มีการสร้างความโดดเด่นและความแตกต่างให้กับโครงการ โดยได้ร่วมมือกับผู้ประกอบธุรกิจบันเทิงและกีฬาระดับโลก อย่าง Anschutz Entertainment Group (AEG) ในการสร้างอารีน่าขนาดใหญ่ EmLive ในโครงการ โดยทั้งโครงการจะเข้ามายกระดับและเติมเต็มพื้นที่ The EmDistrict ให้สมบูรณ์มากยิ่งขึ้น

3 Key Success โปรเจ็กต์มิกซ์ยูส

รูปแบบการพัฒนาอสังหาฯ ที่เป็นโครงการมิกซ์ยูส ไม่ได้เป็นการรับประกันว่าโครงการมิกซ์ยูสจะต้องประสบความสำเร็จเสมอไป โดยความสำเร็จของโครงการมิกซ์ยูสขึ้นอยู่กับปัจจัยอื่นๆ รวมด้วย เพื่อก้าวข้ามแรงกดดันจากการแข่งขันในตลาดอสังหาฯ ผู้พัฒนาโครงการมิกซ์ยูสจำเป็นที่จะต้องมี key success สำคัญ คือ

1.ประสบการณ์ในการดำเนินธุรกิจอสังหาฯ

ประสบการณ์ของผู้พัฒนาโครงการหรือพันธมิตร อาจประเมินได้จากความสอดคล้องของลักษณะของโครงการมิกซ์ยูสที่จะเกิดขึ้นกับผลการดำเนินงานโครงการที่ผ่านมาและระยะเวลาที่ดำเนินธุรกิจอสังหาฯ ดังนั้นประสบการณ์การดำเนินโครงการอสังหาฯ แต่ละประเภทจึงมีความสำคัญโดยเฉพาะที่เกี่ยวข้องกับลักษณะการใช้งานของโครงการ

2.พื้นที่ตั้งที่เหมาะสมและสามารถเดินทางเข้าถึงสะดวก

โดยการออกแบบโครงการจำเป็นที่จะต้องคำนึงถึงความต้องการรอบพื้นที่ เช่น พื้นที่ธุรกิจอาจต้องการพื้นที่ในส่วนของสำนักงาน อย่างเช่น พื้นที่บนถนนพระราม 4 ต่อเนื่องจากถนนสีลมและสาธร สำหรับพื้นที่ชุมชนแถบที่อยู่อาศัยอาจต้องการพื้นที่ค้าปลีกเป็นหลัก เพื่อความสะดวกในการจับจ่ายใช้สอยใกล้บ้าน ตลอดจนการเดินทางเข้าสู่โครงการ เช่น อยู่ใกล้กับรถไฟฟ้า (ระยะทางไม่เกิน 100 เมตร หรือมีทางเชื่อมเข้าสู่โครงการ) หรือทางด่วน (ระยะทางไม่เกิน 1 กิโลเมตรจากทางเข้า-ออก)

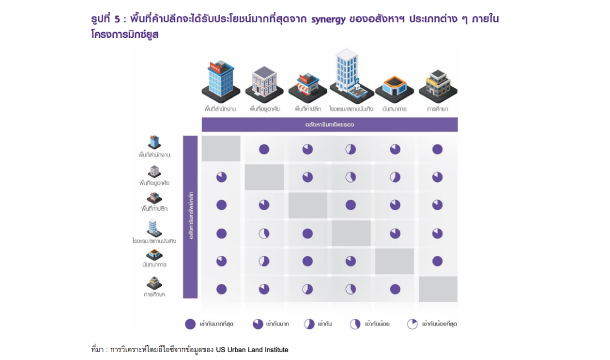

3.การส่งเสริมกัน (synergy) ของแต่ละส่วนของโครงการ และใช้ให้เกิดประโยชน์สูงสุด

การออกแบบโครงการต้องคำนึงถึงการส่งเสริมกันของลักษณะการใช้พื้นที่ในแต่ละส่วนด้วย โดยพิจารณาความเข้ากันได้ของอสังหาฯ หลัก (พื้นที่ที่สร้างรายได้หลักของโครงการ) กับอสังหาฯ รอง (พื้นที่อื่น ๆ ของโครงการ) จากงานวิจัยของ The US Urban Land Institute (รูปที่ 5) ที่ให้คะแนนการสนับสนุนกันระหว่างอสังหาฯ หลักและรองไว้ จะพบว่า โครงการมิกซ์ยูสที่มีอสังหาฯ หลักเป็นพื้นที่ค้าปลีกจะได้ผลบวกจาก synergy ที่ดีกว่า เนื่องจากเป็นประเภทอสังหาฯ ที่ไปได้ดีกับหลายประเภทอสังหาฯ

ยกตัวอย่างเช่น เมื่อมีอสังหาฯ รองเป็นพื้นที่สำนักงาน พื้นที่ค้าปลีกในโครงการมิกซ์ยูสจะมีลูกค้าจากพนักงานออฟฟิศในโครงการ ขณะที่พื้นที่สำนักงานในโครงการมิกซ์ยูสก็มีความน่าดึงดูดมากกว่าโครงการที่มีเฉพาะพื้นที่สำนักงานเพียงอย่างเดียว เนื่องจากมีความสะดวกสบายจากการตั้งอยู่ติดกับพื้นที่ค้าปลีก

ในส่วนของโครงการมิกซ์ยูสที่มีอสังหาฯ หลักเป็นพื้นที่อยู่อาศัยได้ผลบวกจาก synergy ต่ำกว่าอสังหาฯ หลักประเภทอื่น ๆ เนื่องจากพื้นที่อยู่อาศัยต้องการความเป็นพื้นที่ส่วนตัวสูง โดยเฉพาะเมื่ออยู่กับอสังหาฯ รองอย่าง โรงแรม/สถานบันเทิงที่มีความวุ่นวายและความเป็นพื้นที่สาธารณะสูง ทำให้อาจต้องเผชิญกับความยากลำบากในการบริหารความเป็นส่วนตัวของพื้นที่อยู่อาศัยกับการบริหารพื้นที่สาธารณะ โดยเฉพาะประเด็นความปลอดภัยในการอยู่อาศัยของลูกบ้านในโครงการมิกซ์ยูส

3 ความท้าทายโปรเจ็กต์มิกซ์ยูส

นอกเหนือจากปัจจัยที่ต้องพิจารณาเพื่อความสำเร็จในการพัฒนาโครงการมิกซ์ยูสแล้ว ยังมีความท้าทายที่สำคัญที่ผู้พัฒนาโครงการต้องระวัง คือ

1.การบริหารพื้นที่ระหว่างพื้นที่ส่วนตัวและพื้นที่ส่วนกลาง

อสังหาฯ บางประเภทต้องการสิ่งอำนวย ความสะดวกที่มีความเฉพาะตัว อาทิ การจัดอีเว้นท์ในพื้นที่ค้าปลีกอาจมีข้อจำกัดบางอย่าง ไม่ว่าจะเป็นการใช้เสียงหรือระยะเวลาในการจัดงาน เพื่อไม่ให้รบกวนผู้ใช้อื่นในโครงการโดยเฉพาะพื้นที่ที่ต้องการความเป็นส่วนตัวสูงอย่างพื้นที่อยู่อาศัย ดังนั้นผู้พัฒนาโครงการจำเป็นที่จะต้องลดผลกระทบที่เกิดขึ้นระหว่างอสังหาฯ แต่ละประเภท เช่น การแยกทางเข้า-ออกโครงการของแต่ละอสังหาฯ ออกจากกัน

การจำกัดกิจกรรมที่ใช้เสียงมาก หรือออกแบบให้พื้นที่ในโครงการสามารถเก็บเสียงได้ดี

2.การสร้างแม่เหล็กเพื่อดึงดูดคนเข้ามาในโครงการ

โครงการจำเป็นจะต้องมีสิ่งที่เป็นแรงจูงใจเพื่อดึงดูดผู้ใช้งานเข้าสู่โครงการ เช่น โครงการที่มีพื้นที่ค้าปลีกขนาดใหญ่ อาจสร้างพื้นที่นันทนาการ หรือการจัดอีเว้นท์ต่าง ๆ อย่างสม่ำเสมอ เพื่อให้มีจำนวนผู้คนเข้าใช้บริการให้มากที่สุด รวมถึงการดึงดูดผู้เช่าหลักที่ขายสินค้าและบริการที่ตอบโจทย์ผู้บริโภคในปัจจุบันโดยเฉพาะร้านอาหารและซูเปอร์มาร์เก็ต]

3.การบริหารโครงสร้างพื้นฐานภายในโครงการ ให้มีประสิทธิภาพและเกิดประโยชน์สูงสุด

ทั้งนี้ความต้องการรูปแบบการใช้งานสิ่งอำนวยความสะดวกของอสังหาฯ แต่ละประเภท อสังหาฯ จะมีความแตกต่างกันตามวัตถุประสงค์การใช้งาน อาทิ การวาง layout ของสิ่งอำนวยความสะดวกในโครงการ สำหรับพื้นที่อยู่อาศัยจะต้องมีลิฟท์อยู่ใกล้กับทางเข้าคอนโดมิเนียม ขณะที่โรงแรมต้องการพื้นที่ล็อบบี้มากกว่า ซึ่งต้องอาศัยการออกแบบ การบริหาร และจัดการอย่างมีประสิทธิภาพเพื่อควบคุมไม่ให้ต้นทุนเพิ่มขึ้น ทั้งนี้ผู้พัฒนาโครงการควรคำนึงถึงการออกแบบให้ทรัพยากรภายในโครงการถูกใช้อย่างคุ้มค่าที่สุดด้วย เช่น การนำน้ำกลับมาใช้ใหม่ภายในโครงการ การใช้แสงจากธรรมชาติเพื่อลดการใช้แสงจากหลอดไฟ

ในภาวะการแข่งขันที่จะเพิ่มขึ้นจากการเปิดดำเนินการโครงการมิกซ์ยูส ผู้พัฒนาโครงการมิกซ์ยูส จำเป็นต้องปรับตัวเพื่อรักษาความสามารถในการแข่งขันไว้ ทั้งนี้สำหรับโครงการสำนักงานให้เช่า อาจต้องพิจารณาปรับลดค่าเช่าของโครงการตัวเองลง เพื่อจูงใจผู้เช่าเข้ามาเช่ามากขึ้น โดยเฉพาะในกลุ่มที่ตอบสนองมากต่อราคาค่าเช่า (กลุ่มที่อ่อนไหวกับราคาค่าเช่า) หรือการปรับปรุงโครงการเพื่อดึงดูดผู้เช่ารายใหม่

ส่วนโครงการที่เป็นพื้นที่ค้าปลีกให้เช่า ผู้ประกอบการสามารถหาผู้เช่าหลักที่เป็นแรงดึงดูดผู้ใช้งานเข้าสู่โครงการ หรือการปรับปรุงเพื่อดึงดูดลูกค้าเฉพาะกลุ่ม (niche group) มี concept เฉพาะ เช่น มุ่งเน้นกลุ่มผู้เช่าหลักเป็นร้านอาหาร หากไม่สามารถแข่งขันด้านความหลากหลายของพื้นที่ค้าปลีกกับผู้ประกอบการรายใหญ่ได้ หรือปรับปรุงพื้นที่ในโครงการเพื่อรักษาความสามารถในการแข่งขันไว้ได้ ในส่วนของโครงการคอนโดมิเนียม อาจจะต้องพิจารณาจำนวนพื้นที่ใหม่ในพื้นที่ที่จะมากขึ้นจากแผนการพัฒนาที่อยู่อาศัยในโครงการมิกซ์ยูส โดยอาจจะพัฒนาโครงการคอนโดมิเนียมที่อยู่คนละกลุ่มกับโครงการมิกซ์ยูสขนาดใหญ่ หรือปรับแผนโครงการเพื่อหลีกเลี่ยงการแข่งขันที่รุนแรง

หมายเหตุ

[1] รายได้ค่าเช่าของพื้นที่ค้าปลีกให้เช่าประกอบด้วย ค่าเช่าแบบคงที่ (fixed rent) และค่าเช่าแบบแบ่งสัดส่วนยอดขาย (percent of tenant sales)

[2] จากการศึกษาของ JLL เกี่ยวกับอัตราการปล่อยเช่าพื้นที่สำนักงานอาคารสำนักงานจำนวน 8 โครงการสำคัญ ได้แก่ AIA Capital Center (2014), AIA Sathorn (2015), Bhiraj Tower @EmQuartier (2015), FYI Center (2016), Gaysorn Tower (2017), Singha Complex (2018) และ T-One Building (2018)

รายละเอียดข้อมูลเพิ่มเติม

บทความอื่นที่เกี่ยวข้อง

- ส่องเทรนด์พื้นที่ “ออฟฟิศ-รีเทล” ปี 63 จะไปทางไหน?

- พร็อพเพอร์ตี้ กูรู เปิด 7 เทรนด์อสังหาฯ ปี 63

- เปิด 5 ไฮไลท์ “MITRTOWN OFFICE TOWER” ออฟฟิศให้เช่า พระราม 4

- 1 ปี การเดินทาง “ไอคอนสยาม” กับความสำเร็จใน 7 สิ่งมหัศจรรย์

![[PR News] มิวนีค พร้อมพงษ์ กวาดยอดขาย 90% สุดปังมูลค่ากว่า 3,400 ล้านบาท](https://www.reviewyourliving.com/wp-content/uploads/2024/03/ภาพประกอบข่าว-MUNIQ-พร้อมพงษ์-3_0_0.jpg)

![[PR News] ชญาดา บิซ เพลส ศรีนครินทร์-อ่อนนุช ทาวน์โฮมสไตล์ออฟฟิศ เริ่มต้น 14 ล้านบาท](https://www.reviewyourliving.com/wp-content/uploads/2024/03/s2024.jpg)

![[PR News]Sansiri Community จัดงาน Sansiri Woof Fun Run สี่ขาพาวิ่งที่เวสต์เกต](https://www.reviewyourliving.com/wp-content/uploads/2024/02/แสน1.jpg)