วิเคราะห์ LTV หลักเกณฑ์ใหม่ ดีต่อตลาดอสังหาฯ แค่ไหน-ใครได้ประโยชน์

นับตั้งแต่วันที่ 20 มกราคม 2563 เป็นต้นไป การปรับหลักเกณฑ์ LTV ใหม่ ของธนาคารแห่งประเทศไทย (ธปท.) ได้มีผลบังคับใช้ การเปลี่ยนแปลงหลักเกณฑ์ในครั้งนี้ ธปท. ต้องการสนับสนุนให้ประชาชาชน สามารถกู้ซื้อบ้านเพื่ออยู่อาศัยจริงได้ง่ายขึ้น

เพราะดูเหมือนว่าหลังจากการบังคับมาตรการ LTV อย่างเป็นทางการเมื่อวันที่ 1 เมษายน 2562 เป็นต้นมา ตลาดอสังหาริมทรัพย์ก็ชะลอตัวลง แม้ภาครัฐจะออกมาตรการมาช่วยกระตุ้น แต่ก็ไม่ได้ส่งผลให้ภาพรวมตลาดดีขึ้น

สำหรับหลักเกณฑ์ใหม่ ของมาตรการ LTV ที่ธปท. ปรับและบังคับใช้นั้น ทางนางสาวนพมาศ ฮวบเจริญ นักวิเคราะห์อาวุโส Evonomiv Intelligenct Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน) ได้จัดทำบทวิเคราะห์เรื่อง การผ่อนปรน LTV ช่วยกระตุ้นตลาดที่อยู่อาศัยอย่างจำกัด โดยแนวราบจะได้ประโยชน์มากกว่าคอนโดมิเนียม

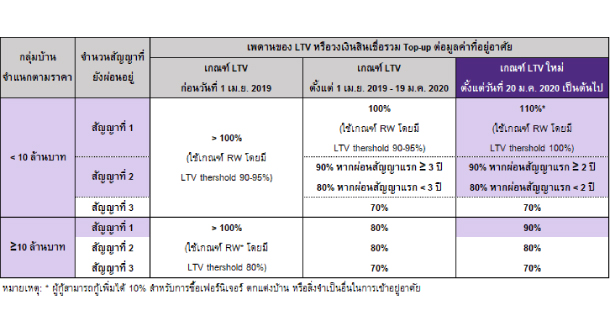

รายละเอียดหลักเกณฑ์ LTV ใหม่

1.กลุ่มผู้กู้ซื้อบ้านสัญญาแรกราคาไม่เกิน 10 ล้านบาท สามารถกู้เพิ่มได้อีก 10% ของมูลค่าหลักประกัน เพื่อใช้ซื้อเฟอร์นิเจอร์ ตกแต่งบ้าน หรือสิ่งจำเป็นในการเข้าอยู่อาศัย โดยที่เพดาน LTV ยังคงไว้ที่ 100% ซึ่งผ่อนปรนขึ้นจากเกณฑ์ LTV เดิมที่เริ่มใช้ในเดือนเมษายน 2562 ที่วงเงินกู้สินเชื่อบ้านรวมสินเชื่อ Top-up (สินเชื่ออื่นที่เกี่ยวเนื่องกับสินเชื่อเพื่อที่อยู่อาศัย หรือ สินเชื่อ Top-up หมายถึง สินเชื่อที่มีวัตถุประสงค์อื่นนอกเหนือจากเพื่อซื้อที่อยู่อาศัย ซึ่งมีที่อยู่อาศัยนั้นเป็นหลักประกัน เช่น เพื่อซื้อเฟอร์นิเจอร์ เป็นต้น) ต้องไม่เกิน 100% ของมูลค่าหลักประกัน

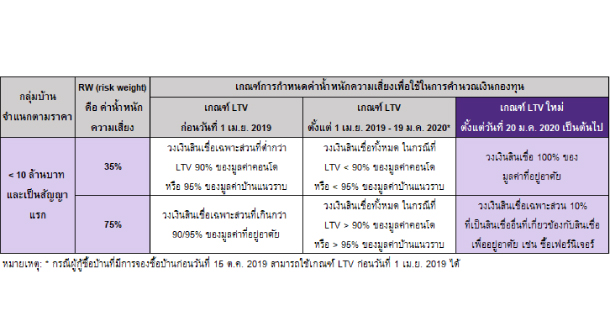

นอกจากนี้ ธปท. ยังได้มีการผ่อนปรนเกณฑ์การคำนวณความเสี่ยงเพื่อคำนวณเงินกองทุนให้กับสินเชื่อบ้านสัญญาแรกด้วย ในกรณีให้สินเชื่อที่วงเงิน 100% ของมูลค่าบ้าน สถาบันการเงินจะคำนวณน้ำหนักสินทรัพย์เสี่ยงด้านเครดิตที่ 35% สำหรับวงเงินสินเชื่อบ้านสัญญาแรกที่ 100% ของมูลค่าบ้าน และหากมีการให้วงเงิน 10% เพื่อซื้อเฟอร์นิเจอร์ก็จะใช้น้ำหนักที่ 75% เฉพาะส่วนวงเงิน 10% แต่หากเป็นเกณฑ์เดิม สถาบันการเงินต้องมีการคำนวณน้ำหนักสินทรัพย์เสี่ยงฯ ในวงเงินสินเชื่อทั้งหมดที่ 75% หากสถาบันการเงิน ให้สินเชื่อในวงเงินมากกว่า 95% ของมูลค่าบ้านแนวราบ หรือ 90% ของมูลค่าคอนโดมิเนียม

รูปเกณฑ์ LTV สำหรับการกู้ซื้อบ้านเพื่ออยู่อาศัยจริง ถูกผ่อนปรนให้ใกล้เคียงกับเกณฑ์ LTV เดิม ในช่วงก่อนหน้าเดือนเมษายน 2562

2.กลุ่มผู้กู้ซื้อบ้านสัญญาแรกราคาเกิน 10 ล้านบาท สามารถกู้ได้ที่วงเงินสินเชื่อสูงสุดที่ 90% ของมูลค่าที่อยู่อาศัย หรือวางเงินดาวน์ขั้นต่ำเพียง 10% จากเกณฑ์เดิมที่ต้องวางเงินดาวน์ 20%

3.กลุ่มผู้กู้ซื้อบ้านสัญญาสองราคาต่ำกว่า 10 ล้านบาท ยังคงวงเงินสินเชื่อสูงสุดที่ 80-90% เหมือนเดิม แต่ปรับลดเกณฑ์การเข้าข่ายที่ได้รับ LTV ที่ 90% สำหรับการกู้ซื้อบ้านสัญญาที่ 2 จากเดิมต้องผ่อนชำระสัญญาแรกมาแล้วไม่น้อยกว่า 3 ปี เป็น 2 ปี

รูป ธปท.ผ่อนปรนเกณฑ์การคำนวณความเสี่ยง เพื่อคำนวณเงินกองทุนให้กับสินเชื่อบ้านสัญญาแรกราคาไม่เกิน 10 ล้านบาท

![new-ltv-2 New Ltv 2]() บ้านแนวราบสัญญาแรก ได้ประโยชน์มากสุด

บ้านแนวราบสัญญาแรก ได้ประโยชน์มากสุด

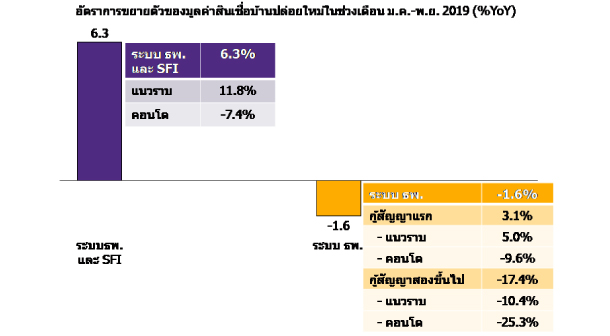

บทวิเคราะห์ได้รายงานว่า ที่อยู่อาศัยประเภทแนวราบ ได้รับประโยชน์จากมาตรการ มากกว่าที่อยู่อาศัยแบบคอนโดฯ เพราะจากจำนวนบัญชีสินเชื่อปล่อยใหม่ ของธนาคารพาณิชย์ (ธพ.) พบว่า ผู้ที่ซื้อบ้านซึ่งเป็นสัญญาแรก หรือบ้านหลังแรกนั้น เป็นประเภทโครงการแนวราบสัดส่วน 70% เป็นคอนโดฯ สัดส่วน 30%

หากถ้าพิจารณากลุ่มที่ซื้อโครงการแนวราบ ก็ยังพบว่าเป็นสัญญาแรกเกือบ 90% คนซื้อบ้านแนวราบสัญญา 2 หรือบ้านหลังที่ 2 เพียง 10% แต่ถ้าพิจารณากลุ่มคนที่ซื้อโครงการคอนโดฯ จะพบว่าเป็นกลุ่มซื้อบ้านสัญญาแรกสัดส่วนน้อยกว่า คือ ประมาณ 75% ที่เหลืออีก 25% เป็นคนซื้อสัญญาที่สอง หรือซื้อเป็นบ้านหลังที่สองนั้นเอง

อีกกลุ่มหนึ่งที่ได้รับประโยชน์จากการปรับหลักเกณฑ์ LTV ใหม่ คือ กลุ่มที่อยู่อาศัยในตลาดราคากลาง-ล่าง เนื่องจากเพดานของวงเงินสินเชื่อของกลุ่มซื้อบ้านราคาต่ำกว่า 10 ล้านบาท ถูกผ่อนปรน ให้มีระดับใกล้เคียง ก่อนที่มาตรการ LTV จะบังคับใช้ในวันที่ 1 เมษายน 2562 ทำให้การซื้อบ้าน ผู้กู้ไม่ต้องเตรียมเงินมากนัก เพราะกลุ่มคนกลุ่มระดับล่าง รวมถึงกลาง-ล่าง มักจะมีเงินออมในระดับต่ำ

2 เหตุผลคนซื้อบ้านสัญญาแรกได้ประโยชน์

1.เพดานวงเงินสินเชื่อที่มากขึ้น ของการกู้ซื้อบ้านสัญญาแรก เปิดโอกาสให้ผู้กู้ในสัญญาแรก มีโอกาสได้รับเงินสินเชื่อที่มากขึ้น ซึ่งครอบคลุมไปถึงสินเชื่อที่ใช้ซื้อเฟอร์นิเจอร์และของตกแต่งบ้าน

2.ธปท. ไม่ใช่แค่ผ่อนปรนเกณฑ์ LTV เท่านั้น แต่ยังผ่อนปรนเกณฑ์การคำนวณความเสี่ยง เพื่อคำนวณเงินกองทุนให้กับสินเชื่อบ้านสัญญาแรก ของธนาคาพาณิชย์ จึงช่วยลดต้นทุนการสำรองเงินกองทุน ของธนาคารพาณิชย์ลงได้บ้าง ซึ่งต้นทุนที่ลดลง มีโอกาสส่งผ่านไปสู่ผู้กู้ซื้อบ้านในสัญญาแรกได้ โดยเฉพาะกลุ่มผู้กู้ที่มีความเสี่ยงต่ำ แต่กลุ่มผู้ซื้อมีความเสี่ยงสูง อาจจะไม่ได้รับประโยชน์นี้มากนัก

ปรับเกณฑ์ LTV ใหม่ช่วยกระตุ้นตลาดอสังหาฯ น้อย

หากพิจารณาภาพรวมของตลาดอสังหาฯ หลังจากการปรับเกณฑ์ LTV ใหม่นั้น บทวิเคราะห์ ระบุว่า มีโอกาสค่อนข้างน้อย ที่ความต้องการที่อยู่อาศัย จะกลับไปเติบโตเหมือนก่อนที่มาตรการ LTV จะบังคับใช้เมื่อต้นเดือนเมษายน 2562 นั่นหมายความว่า การปรับเกณฑ์ LTV ใหม่ช่วงกระตุ้นตลาดอสังหาฯ ได้เพียงเล็กน้อยเท่านั้น ซึ่งสาเหตุมาจาก 4 ประเด็นสำคัญ ได้แก่

1.การปรับเพดาน LTV ครั้งนี้ไม่ได้มีผลต่อกลุ่มที่อยู่อาศัยสัญญากู้ที่สองขึ้นไป

ช่วงก่อนที่เกณฑ์ LTV จะมีผลบังคับใช้ในเดือนเมษายน 2562 ในช่วงปี 2560-2561 ตลาดที่อยู่อาศัยขยายตัวดี ส่วนหนึ่งเป็นผลจากการขยายตัวสูงของที่อยู่อาศัยสัญญากู้ที่สองขึ้นไป ซึ่งธปท. มองว่าส่วนใหญ่เป็นกลุ่มที่กู้ซื้อเพื่อการเก็งกำไรหรือการลงทุนมากกว่าเพื่ออยู่จริง เนื่องจากข้อมูลของ ธปท. พบว่ามากกว่าครึ่งของผู้กู้ซื้ออาคารชุดสองสัญญาพร้อมกันมีระยะห่างระหว่างสัญญาแรกและสองไม่ถึง 1 ปี ทำให้ ธปท. ยังคงเพดาน LTV สำหรับการกู้ซื้อที่อยู่อาศัยสัญญาสองเช่นเดิม (โดยผ่อนปรนเฉพาะเกณฑ์การเข้าข่ายได้ LTV 90% สำหรับการกู้ซื้อบ้านสัญญาสอง ซึ่งระยะห่างระหว่างสัญญาแรกและสองลดลงเป็น 2 ปี จาก 3 ปี)

2.กำลังซื้อจากกลุ่มที่ซื้อเพื่อลงทุนและเก็งกำไรลดลง

จากที่ผ่านมา กลุ่มที่ซื้อเพื่อลงทุนเป็นกลุ่มหลัก ที่ผลักดันการขยายตัวของตลาดที่อยู่อาศัย แต่หลังจาก LTV บังคับใช้ตั้งแต่เดือนเมษายน 2562 เป็นต้นมา แนวโน้มราคาของที่อยู่อาศัยที่ชะลอตัวลง โดยเฉพาะคอนโดฯ ที่ปรับตัวลดลง ทำให้ความน่าสนใจของตลาดที่อยู่อาศัยในด้านการลงทุนมีน้อยลง ซึ่งอีไอซีประเมินว่าการผ่อนปรนในครั้งนี้ น่าจะไม่มากพอผลักดันให้ราคาของคอนโดฯ ขยับขึ้นได้ ส่วนหนึ่งมาจากผู้ที่ได้ประโยชน์ส่วนใหญ่อยู่ในกลุ่มแนวราบมากกว่าคอนโดฯ

3.กำลังซื้อของผู้ซื้อที่อยู่อาศัยทั้งคนไทยและต่างชาติที่อ่อนแอ

จากภาวะเศรษฐกิจทั้งไทยและเทศที่ชะลอตัวลง ความเชื่อมั่นที่ยังอยู่ในระดับต่ำ (โดยในเดือนธันวาคม 2562 ดัชนีความเชื่อมั่นของผู้บริโภค เกี่ยวกับการซื้อบ้านหลังใหม่ ที่ปรับตัวลดลงสู่ระดับต่ำสุดนับตั้งแต่จัดเก็บข้อมูลในปี 2546) และภาระหนี้ของครัวเรือนที่ยังสูง รวมถึงค่าเงินบาทที่แข็งค่า

4.สถาบันการเงินยังมีแนวโน้มระมัดระวังการให้สินเชื่อของผู้กู้รายย่อย

เนื่องจากภาวะเศรษฐกิจในประเทศที่ชะลอตัว จะส่งผลกระทบต่อการเพิ่มขึ้นของหนี้เสียของภาคครัวเรือน โดยเฉพาะกลุ่มที่มีความอ่อนไหวต่อปัจจัยเสี่ยง ที่มีผลต่อรายได้และการจ้างงาน ซึ่งสะท้อนได้จากข้อมูลของ ธปท. เกี่ยวกับผลทดสอบภาวะวิกฤต (Stress Test) ของภาคครัวเรือนไทย ซึ่งพบว่าในปี 2560 สัดส่วนของครัวเรือนมีความเสี่ยงที่จะผิดนัดชำระหนี้ (จากเดิมที่ไม่มีความเสี่ยงที่จะผิดนัดชำระหนี้) มีแนวโน้มเพิ่มสูงขึ้นจากในอดีต หากรายได้ของครัวเรือนปรับลดลง 20% โดยสัดส่วนของครัวเรือนที่มีความเสี่ยงมีแนวโน้มเพิ่มขึ้นในทุกกลุ่มรายได้

นอกจากนี้ ธนาคารพาณิชย์ยังต้องมุ่งเน้นการให้สินเชื่อสำหรับครัวเรือนอย่างมีความรับผิดชอบตามแนวทางปฏิบัติที่ ธปท.ได้ให้คำแนะนำ โดยเฉพาะการพิจารณารายได้คงเหลือของผู้กู้หลังจ่ายค่าผ่อนชำระหนี้ทุกประเภทกับสถาบันการเงินของตนเอง และผู้ให้บริการอื่น (Residual Income) ซึ่งอาจมีผลต่อการพิจารณาการให้สินเชื่อ โดยเฉพาะกลุ่มผู้มีรายได้ต่ำ

รูปสินเชื่อบ้านของสถาบันการเงินเฉพาะกิจขยายตัวสูงในปีที่ผ่านมา ขณะที่ธพ.ระมัดระวัง

อย่างไรก็ตาม ตลาดที่อยู่อาศัยจะยังได้รับแรงสนับสนุนจากสถาบันการเงินเฉพาะกิจของรัฐ (SFI) ที่จะเข้ามามีบทบาทเพิ่มมากขึ้นในตลาดสินเชื่อเพื่อที่อยู่อาศัยต่อเนื่องจากปีที่แล้ว เนื่องจากแนวนโยบายของภาครัฐที่ต้องการให้ SFI เข้ามาช่วยผลักดันตลาดที่อยู่อาศัยในช่วงที่เศรษฐกิจอยู่ในภาวะชะลอตัว เช่น มาตรการสินเชื่อบ้านดอกเบี้ยต่ำ เป็นต้น

อ่านข่าวที่เกี่ยวข้อง

![[PR News] มิวนีค พร้อมพงษ์ กวาดยอดขาย 90% สุดปังมูลค่ากว่า 3,400 ล้านบาท](https://www.reviewyourliving.com/wp-content/uploads/2024/03/ภาพประกอบข่าว-MUNIQ-พร้อมพงษ์-3_0_0.jpg)

![[PR News] ชญาดา บิซ เพลส ศรีนครินทร์-อ่อนนุช ทาวน์โฮมสไตล์ออฟฟิศ เริ่มต้น 14 ล้านบาท](https://www.reviewyourliving.com/wp-content/uploads/2024/03/s2024.jpg)

![[PR News]Sansiri Community จัดงาน Sansiri Woof Fun Run สี่ขาพาวิ่งที่เวสต์เกต](https://www.reviewyourliving.com/wp-content/uploads/2024/02/แสน1.jpg)