เรื่องต้องรู้ !! “ภาษีและค่าธรรมเนียม” ก่อนซื้อขายอสังหาฯ

ถ้าตอนนี้ ใครมีความคิดจะซื้ออสังหาริมทรัพย์ ไม่ว่าจะเป็นบ้าน คอนโดมิเนียม หรือที่ดินเปล่า หรือจะเอาอสังหาฯ ที่มีอยู่ออกขาย ไม่ว่าจะเหตุผลอะไร และเป็นมือใหม่เพิ่งจะเริ่มทำธุรกรรมนี้เป็นครั้งแรก ยังไม่เคยซื้อหรือขายอสังหาฯ มาก่อน เรามี ภาษี และ ค่าธรรมเนียม เรื่องต้องรู้ก่อนซื้อขายอสังหาฯ ก่อนซื้อขายอสังหาฯ มาให้เรียนรู้ และทำความเข้าใจ เพราะเราไม่สามารถหลีกเลี่ยงได้นั่นเอง ถ้าหากจะต้องทำธุรกรรมเกี่ยวกับอสังหา

สำหรับผู้สนใจการลงทุนในอสังหาฯ ซึ่งถือว่าเป็นอีกหนึ่งการลงทุนทางเลือกที่น่าสนใจ ไม่ว่าจะเป็นแบบซื้อมาเพื่อปล่อยเช่า หรือเพื่อการเก็งกำไร โดยคาดหวังว่าจะได้ส่วนต่างกำไรจากราคาอสังหาฯ ที่ซื้อมาและขายไป อย่างไรก็ตามการขายอสังหาฯ ย่อมมีภาระภาษี ค่าใช้จ่ายและค่าธรรมเนียมต่างๆ มาเกี่ยวข้องเสมอ

โดยบทความ ซื้อขายอสังหาริมทรัพย์ทั้งที ต้องรู้เรื่องภาษีและค่าธรรมเนียมกันก่อน จาก “นิภาพันธ์ พูนเสถียรทรัพย์” CFP® นักวางแผนการเงินอิสระ นักเขียนและวิทยากร ได้นำเสนอข้อมูลไว้อย่างน่าสนใจ ซึ่งระบุว่า กรณีที่เป็นบุคคลธรรมดา หากขายอสังหาฯ จะต้องเสียภาษี ค่าใช้จ่ายและค่าธรรมเนียมต่างๆ

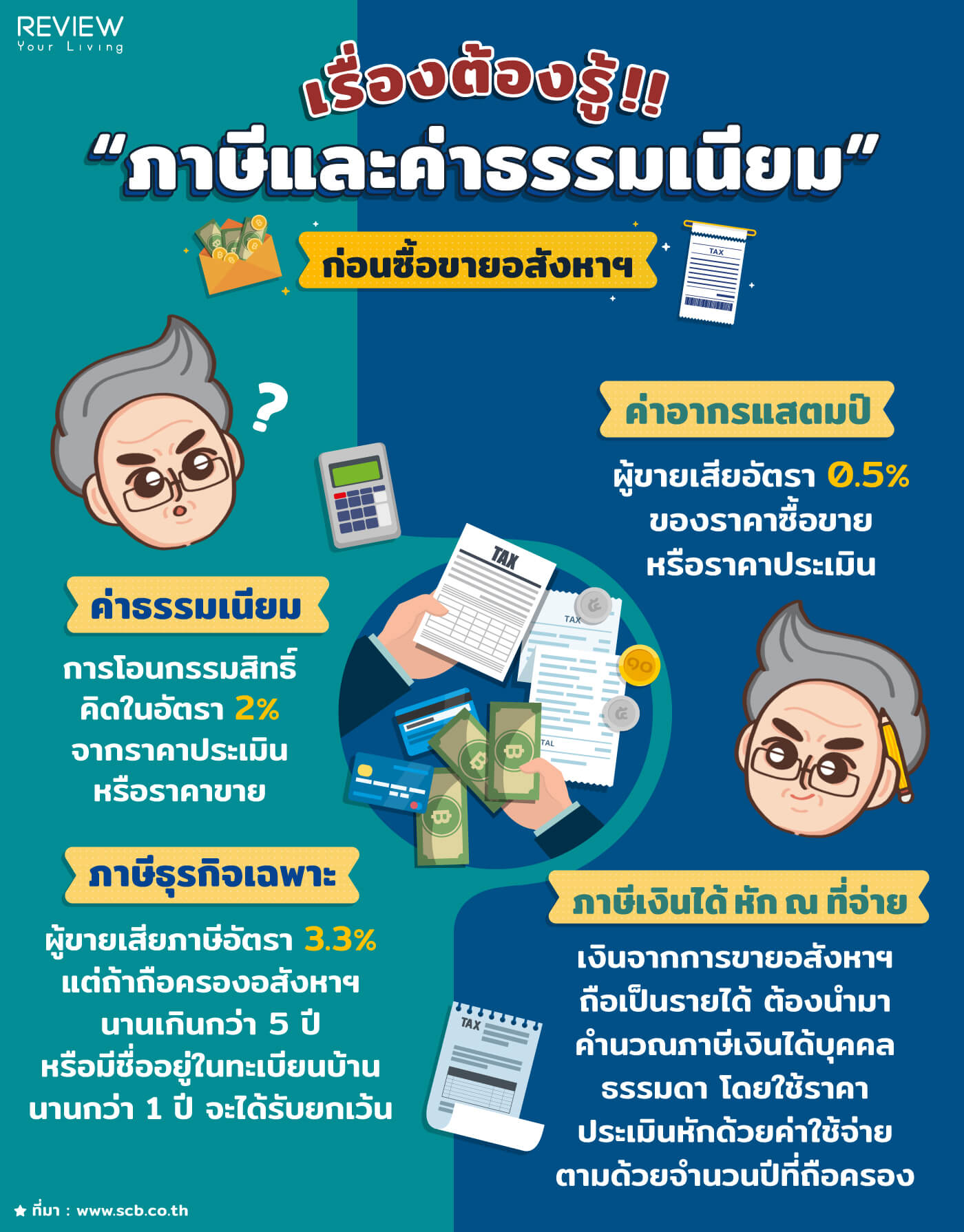

ภาษี และ ค่าธรรมเนียม เรื่องต้องรู้ก่อนซื้อขายอสังหาฯ ดังนี้![tax-should-know-062020 Tax Should Know 062020]() 1.ค่าธรรมเนียม

1.ค่าธรรมเนียม

เป็นค่าธรรมเนียมในการจดทะเบียนโอนกรรมสิทธิ์ คิดในอัตรา 2% จากราคาประเมินหรือราคาขาย แล้วแต่ราคาใดจะสูงกว่า ก็ใช้ราคานั้นในการคำนวณ โดยราคาประเมิน คือ ราคาที่รัฐบาลกำหนดให้เป็นราคากลางของอสังหาฯ ทั่วประเทศ เพื่อใช้เป็นเกณฑ์ในการคิดค่าธรรมเนียมและภาษีจากการซื้อขายอสังหาฯ โดยจะมีการปรับราคาประเมินใหม่ทั่วประเทศทุก ๆ 4 ปี

ปัจจุบันกรมที่ดินอัพโหลดข้อมูลเกี่ยวกับราคาที่ดินทั่วประเทศ เพื่อให้ประชาชนได้เข้าไปตรวจสอบเบื้องต้น บนเว็บไซต์ http://property.treasury.go.th/pvmwebsite/index.asp เพื่อให้ผู้ที่จะซื้อหรือจะขายที่ดิน จะได้กำหนดราคาได้เหมาะสม ซึ่งราคาประเมินอาจจะสูงหรือต่ำกว่าราคาซื้อขายจริงก็ได้ แต่โดยส่วนใหญ่แล้วราคาประเมินจะต่ำกว่า ส่วนราคาตลาด คือ ราคาที่ใช้ในการซื้อขายกันจริง ซึ่งจะสอดคล้องกับดีมานด์และซัพพลายของตลาดในแต่ละช่วงเวลา มีการปรับตัวตามภาวะค่าครองชีพอยู่ตลอดเวลา ราคาตลาดจึงมักสูงกว่าราคาประเมิน

2.ค่าอากรแสตมป์

คือ ค่าอากรแสตมป์ที่ผู้ขายต้องเสียในขั้นตอนการจดทะเบียนโอนกรรมสิทธิ์ อยู่ที่ 0.5% ของราคาซื้อขายหรือราคาประเมินโดยเลือกราคาที่สูงกว่ามาใช้ในการคำนวณ

3.ภาษีธุรกิจเฉพาะ

กรณีผู้ขายถือครองอสังหาฯ เป็นเวลาน้อยกว่า 5 ปี (แบบนับวันชนวัน) จะต้องเสียภาษีธุรกิจเฉพาะ ซึ่งคิดในอัตรา 3.3% ของราคาซื้อขาย หรือราคาประเมิน โดยเลือกราคาที่สูงกว่ามาใช้เป็นฐานในการคำนวณ กรณีที่ต้องเสียภาษีธุรกิจเฉพาะ จะได้รับยกเว้นค่าอากรแสตมป์ในข้อ 2 แต่ถ้าถือครองนานเกินกว่า 5 ปี หรือมีชื่ออยู่ในทะเบียนบ้านนานกว่า 1 ปี จะได้รับยกเว้นไม่ต้องเสียภาษีธุรกิจเฉพาะ

4.ภาษีเงินได้ หัก ณ ที่จ่าย

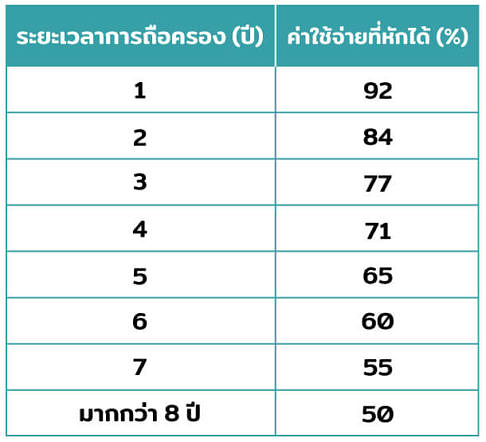

เนื่องจากเงินจากการขายอสังหาริมทรัพย์ถือเป็นรายได้ จึงต้องนำมาคำนวณภาษีเงินได้บุคคลธรรมดา เพื่อเสียภาษีหัก ณ ที่จ่าย โดยใช้ราคาประเมิน (40(8) มาตรา 49 ทวิ แห่ง ประมวลรัษฎากร) หักด้วยค่าใช้จ่ายเป็นการเหมาตามที่กำหนดโดยพระราชกฤษฎีกา (ฉบับที่ 165 พ.ศ. 2529) ตามจำนวนปีที่ถือครอง ดังนี้

หากอสังหาฯ นั้น ได้รับมาโดยทางมรดก หรือ รับจากการให้โดยเสน่หาให้หักค่าใช้จ่ายได้ 50%

จำนวนปีที่ถือครองนั้นจะนับตามปีบัญชี โดยหนึ่งปีจะเริ่มนับตั้งแต่วันที่ 1 มกราคมไปจนถึง 31 ธันวาคมของปีเดียวกัน การซื้อขายภายในปีเดียวกันนับเป็นการถือครอง 1 ปี หากครอบครองตั้งแต่เดือนธันวาคมปีนี้ถึงมีนาคมปีหน้าก็ให้นับเป็นถือครอง 2 ปี

กรณีการขายอสังหาฯ ที่ได้มาโดยมิได้มุ่งค้ากำไร ภาษีที่คำนวณหัก ณ ที่จ่าย สูงสุดต้องไม่เกิน 20% ของราคาขาย แต่หากเป็นกรณีขายโดยมุ่งค้ากำไร จะไม่มีการจำกัดเพดานภาษี นอกจากนี้การขายอสังหาฯ ที่ตั้งอยู่นอกเขตกรุงเทพมหานคร เทศบาล สุขาภิบาล หรือ เมืองพัทยา ยังได้รับยกเว้น 200,000 บาทก่อน เหลือเท่าใดจึงนำไปคำนวณหักค่าใช้จ่าย

ตัวอย่างวิธีคำนวณภาษีเงินได้

นายมั่งคั่งได้ซื้อที่ดินมาเดือนมิถุนายน 2555 และขายไปเมื่อเดือน มกราคม 2562 ในราคา 4,000,000 บาท

* การคำนวณภาษีจากการขายอสังหาริมทรัพย์ ไม่ได้รับยกเว้นสำหรับเงินได้สุทธิ 0 – 150,000 บาทแรก

** การนับจำนวนปีในการถือครองอสังหาริมทรัพย์ เศษของปี ให้นับเป็น 1 ปี และหากถือครองเกิน 10 ปี ให้นับเพียง 10 ปี ทั้งนี้รายได้จากการขายอสังหาริมทรัพย์ที่ไม่ได้มุ่งค้ากำไร ผู้มีเงินได้มีสิทธิ์เลือกที่จะเสียภาษีตามจำนวนที่ถูกหัก ณ ที่จ่ายไว้ โดยไม่ต้องนำไปรวมคำนวณภาษีกับรายได้อื่นตามปกติได้

จากตัวอย่างการซื้อขายที่ดินข้างต้น จะมีค่าใช้จ่ายทั้งหมด ดังนี้

1.ค่าธรรมเนียมการโอน 2% ของราคาซื้อขาย หรือเท่ากับ 2% x 4,000,000 = 80,000 บาท ซึ่งค่าธรรมเนียมการโอนนี้สามารถเจรจาต่อรองระหว่างผู้ซื้อและผู้ขายได้ว่าใครจะเป็นผู้ชำระค่าธรรมเนียมนี้

2.ค่าอากรแสตมป์ 0.5% ของราคาซื้อขาย หรือเท่ากับ 0.5% x 4,000,000 = 20,000 บาท ผู้ขายเป็นผู้ชำระ

3.ภาษีธุรกิจเฉพาะ เนื่องจากนายมั่งคั่ง (ผู้ขาย) ถือครองที่ดินมาเกินกว่า 5 ปีจึงได้รับการยกเว้นไม่ต้องเสียภาษีธุรกิจเฉพาะนี้

4.ภาษีเงินได้หักภาษี ณ ที่จ่าย ผู้ขายเป็นผู้ชำระตามที่ได้คำนวณดังตารางข้างต้น

ที่มา : www.scb.co.th

บทความอื่นๆ ที่เกี่ยวข้อง

- ลดหย่อนภาษี สำหรับมนุษย์เงินเดือน

- ครม. ลดภาษี 90% ช่วยเจ้าของที่ดินและสิ่งปลูกสร้างโดนพิษโควิด-19

- EIC วิเคราะห์ ใครคือผู้ได้รับผลกระทบจากภาษีที่ดินและสิ่งปลูกสร้าง

1.ค่าธรรมเนียม

1.ค่าธรรมเนียม