ตลาดอสังหาฯ 6 เดือนแรกยังชะลอตัว โค้งท้าย 64 ยังลดต่อรออีก 4 ปีฟื้นตัวปกติ

ศูนย์ข้อมูลอสังหาฯ ประเมินสถานการณ์ตลาดที่อยู่อาศัยปี 64 ต้องปรับตัวเลขคาดการณ์ใหม่ หลังจากพบว่ามีการชะลอตัวอย่างมากในด้านซัพพลายใหม่ คาดเปิดตัวใหม่ในกรุงเทพฯ-ปริมณฑล จะลดลงจากปีก่อนหน้า 35.0% หน่วยโอนกรรมสิทธิ์ ลดลง 16.2% รอเวลาฟื้นสู่สภาวะตลาดปกติในปี 2568

ดร.วิชัย วิรัตกพันธ์ ผู้ตรวจการธนาคารอาคารสงเคราะห์ และรักษาการผู้อำนวยการศูนย์ข้อมูลอสังหาริมทรัพย์ (REIC) ธนาคารอาคารสงเคราะห์ เปิดเผยว่า ในช่วงไตรมาส 2 ปี 2564 นี้้ ประเทศไทยยังประสบกับการแพร่ระบาดของไวรัสโควิด-19 ซึ่งค่อนข้างรุนแรงมากขึ้นกว่าในไตรมาสแรก ส่งผลให้ภาพรวมเศรษฐกิจไทยในปี 2564 มีการถดถอยต่อเนื่่อง และยังไม่มีความชัดเจนถึงการฟื้นตัวภายในปี 2564

ศูนย์ข้อมูลฯ ได้เฝ้าสังเกตการณ์ตลาดที่อยู่อาศัยมาอย่างต่อเนื่อง พบว่าความกังวลต่อการควบคุุมการแพร่ระบาดของโควิด -19 มีผลโดยตรงต่อการลงทุนพัฒนาโครงการใหม่ การขยายตัวของสินเชื่อที่อยู่อาศัยปล่อยใหม่ และการโอนกรรมสิทธิ์ที่อยู่อาศัย

การขยายตัวโควิด-19 wave 3 – 4 ทำให้ผู้ประกอบการ ลดปริมาณการขอจัดสรรลงอย่างมาก แต่ ให้ความสำคัญกับการพัฒนาโครงการบ้านจัดสรรที่มีราคาสูง ซึ่งกลุ่มที่มีกำลังซื้อในปัจจุบัน และลดการจัดสรรกลุ่มบ้านราคาต่ำ

สรุปสถานการณ์ตลาดอสังหาฯ

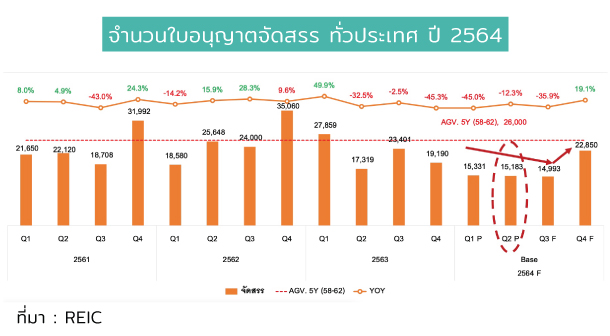

หน่วยที่ได้รับอนุญาตจัดสรรลดลงต่อเนื่อง

Q2/64 ยูนิตที่ได้รับอนุญาตจัดสรรลดลงอย่างต่อเนื่องจากปี 2563 แนวโน้มลดลงต่อเนื่องใน Q3/64 แต่กระเตื้องใน Q4/64

-การขยายตัวของโควิด-19 ระลอก 3-4 ทำให้ผู้ประกอบการ ลดปริมาณการขอจัดสรรลงอย่างมาก คือ ในไตรมาส 2 ต่ำกว่าค่าเฉลี่ยของช่วงก่อนเกิดโควิด-19 ระบาดถึง -41.6% หรือมีจำนวนขออนุญาตจัดสรร 15,183 ยูนิต

-ระหว่างเดือนมกราคม-เมษายน 2564 ยูนิตจัดสรรรายเดือน ลงลง 37-46% หากเปรียบเทียบข่วงเดียวกันของปีที่ผ่านมา แต่เริ่มกระเตื้องขึ้นบ้างในช่วงเดือนพ.ค.-มิ.ย.2564 และคาดว่าจะเริ่มดีขึ้นบ้างในไตรมาสสุดท้าย แต่ในภาพรวมทุกไตรมาสยังคงต่ำกว่าค่าเฉลี่ย ที่อยู่ในระดับ 26,000 ยูนิต

-คาดว่าผู้ประกอบการจะเน้นการขออนุญาตจัดสรร สำหรับบ้านแนวราบที่มีราคาสูงขึ้น เนื่องจากเป็นกลุ่มที่ปัจจุบันยังมีกำลังซื้อ และลดปริมาณการจัดสรรบ้านในราคาต่ำ เพราะกำลังซื้อได้รับผลกระทบมากกว่า

-ภาพรวมของปี 2564 คาดว่าการขออนุญาตจัดสรรจะลดลงเหลือ 68,357 ยูนิตหรือลดลง 22.1% เมื่อเทียบกับปีที่ผ่านมา และในปี 2565 คาดว่าจะเพิ่มขึ้น 25.2% หรือมีการขออนุญาตจัดสรร 85,582 ยูนิต เนื่องจากปีนี้เป็นปีที่อยู่ในฐานต่ำ แต่ยังคงต่ำกว่าค่าเฉลี่ย 5 ปีซึ่งมีระดับ 104,000 ยูนิต ซึ่งต้องถึงปี 2568 การจัดสรรถถึงจะอยู่ในเกณฑ์ค่าเฉลี่ย

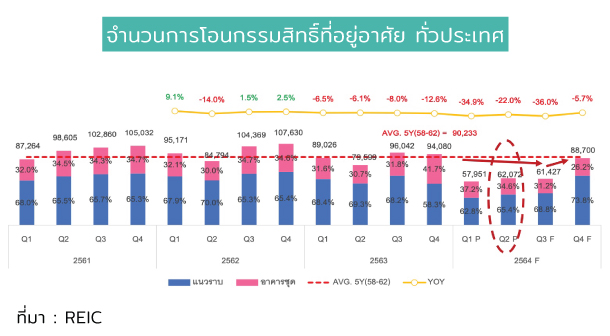

การโอนกรรมสิทธิ์Q2ลด 8.6%

-ไตรมาส 2 ที่ผ่านมา มีการโอนกรรมสิทธิ์ จำนวน 62,072 ยูนิต คิดเป็นอัตราลดลง 22.0% และมีมูลค่าการโอน 194,413 ล้านบาท ลดลง 8.6%

-การโอนกรรมสิทธิ์ในไตรมาส 2 ลดลงทั้งจำนวนและมูลค่า ถือว่าต่ำกว่าค่าเฉลี่ยย้อนหลัง 5 ปี ที่มีจำนวนโอน 90,223 ยูนิต และ 232,859 ล้านบาท ซึ่งในไตรมาส 2 จำนวนต่ำกว่าค่าเฉลี่ย 31.2% มูลค่าต่ำกว่าค่าเฉลี่ย 16.5%

ภาพรวมของปีนี้ ยังคงติดลบเมื่อเทียบกับปีที่ผ่านมา โดยจำนวนน่าจะลดลง 5.7% และมูลค่าลดลง 6.2%

-บ้านแนวราบ คาดว่าจะมีการโอนกรรมสิทธิ์เหลือ 184,734 ยูนิต ลดลง 21.8% จากปีที่ผ่านมามีหน่วยโอนกรรมสิทธิ์ 236,158 ยูนิต และห่างจากค่าเฉลี่ย 23.6% ที่มีจำนวน 241,881 ยูนิต

-คอนโด คาดว่าจะมีหน่วยโอนกรรมสิทธิ์ 85,416 ยูนิต ลดลง 30.2% จากปีที่ผ่านมามีจำนวน 122,338 ยูนิต และห่างจากค่าเฉลี่ย 28.3% ที่มีจำนวน 119,051 ยูนิต

-แนวโน้มครึ่งปีหลัง คาดว่าไตรมาส 3 คาดว่าการโอนกรรมสิทธิ์ยังจะลดลงต่อเนื่อง ทั้งด้านจำนวนที่จะลดลง 36.0% และมูลค่าลดลง 24.7% ส่วนไตรมาส 4 มีแนวโน้มว่าจะมีจำนวนหน่วยและมูลค่าปรับตัวสูงขึ้นไปใกล้กับค่าเฉลี่ย

-ภาพรวมปี 2564 คาดว่าจำนวนหน่วยโอนกรรมสิทธิ์ลดลงเหลือ270,151 ยูนิต ลดลง 24.6% จากปีที่ผ่านมามีจำนวน 358,496 ยูนิต และห่างจากค่าเฉลี่ย 25.2% ที่มีจำนวน 360,932 ยูนิต โดยการโอนกรรมสิทธิ์จะกลับมาปรับตัวดีขึ้นในปี 2565 และกลับสู่ภาวะปกติได้ในปี 2570

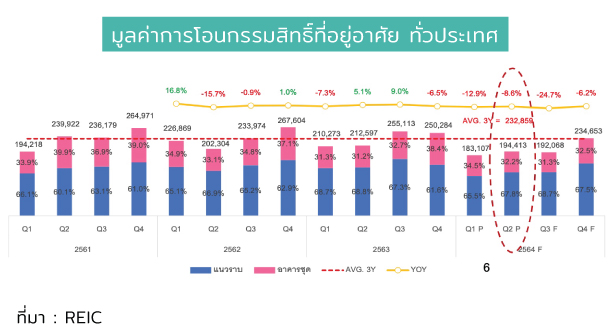

ปี64มูลค่าการโอนกรรมสิทธิ์เหลือ8แสนล้าน

-ภาพรวมปี 2564 มูลค่าการโอนกรรมสิทธิ์คาดว่าจะลดลงเหลือ 804,241 ล้านบาท ลดลง 13.4% จากปีที่ผ่านมาที่มีมูลค่า928,376 ล้านบาท แต่สูงกว่าค่าเฉลี่ย 0.8% ที่มีมูลค่า 797,578 ล้านบาท ซึ่งมีความเป็นไปได้ว่าการโอนกรรมสิทธิ์มีการรีไฟแนนซ์ด้วย ทำให้การโอนยังสูง

-สำหรับบ้านแนวราบ คาดว่าจะมีมูลค่าการโอนกรรมสิทธิ์เหลือเพียง 542,240 ล้านบาท ลดลง 12.1% จากปีที่ผ่านมาซึ่งมีมูลค่าการโอน 616,939 ล้านบาท

-คอนโด ปีนี้น่าจะมีการโอน 262,001 ล้านบาท ลดลง 15.9% จากปีที่ผ่านมามีมูลค่าการโอน 311,437 ล้านบาท และห่างจากค่าเฉลี่ย -7.2%

การโอนกรรมสิทธิ์ของต่างด้าว

สถานการณ์หน่วยโอนกรรมสิทธิ์อาคารชุดคนต่างด้าวในปี 2563 มีจำนวน 8,258 ยูนิต ลดลงจากปีก่อนหน้า 35.3% และมีสัดส่วนลดลงเหลือ 6.8% จากเดิมที่เคยมีสัดส่วนเฉลี่ยประมาณ 10%

มูลค่าการโอนอาคารชุดของคนต่างด้วย ในปี 2563 มีมูลค่า 37,716 ล้านบาท ลดลงจากปี 2562 อัตรา 25.5% และมีสัดส่วนลดลงเหลือ 12.1% จากเดิมที่เคยมีสัดส่วนเฉลี่ยประมาณ 16%

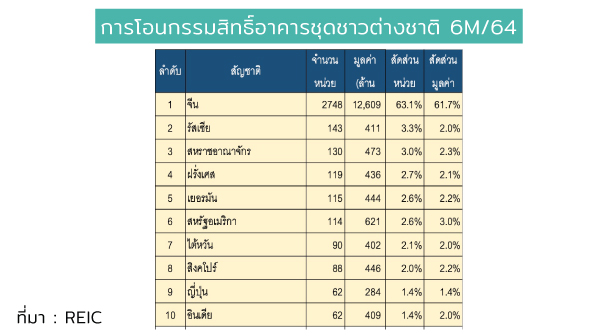

จีนซื้อคอนโดไทยกว่า12,609ล้าน

สำหรับสัดส่วนของชาวต่างชาติที่โอนกรรมสิทธิ์มากที่สุด 10 อันดับแรก ในช่วง 6 เดือนแรกของปีนี้ จากจำนวนชาวต่างชาติทั้งหมด 78 ประเทศ ได้แก่

1.จีน โอนกรรมสิทธิ์จำนวน 2,748 ยูนิต คิดเป็นมูลค่า 12,609 ล้านบาท

2.รัสเซีย จำนวน 143 ยูนิต คิดเป็นมูลค่า 411 ล้านบาท

3.สหราชอาณาจักร จำนวน 130 ยูนิต คิดเป็นมูลค่า 473 ล้านบาท

4.ฝรั่งเศส จำนวน 119 ยูนิต คิดเป็นมูลค่า 436 ล้านบาท

5.เยอรมัน จำนวน 115 ยูนิต คิดเป็นมูลค่า 444 ล้านบาท

6.สหรัฐอเมริกา จำนวน 114 ยูนิต คิดเป็นมูลค่า 621 ล้านบาท

7.ไต้หวัน จำนวน 90 ยูนิต คิดเป็นมูลค่า 402 ล้านบาท

8.สิงคโปร์ จำนวน 88 ยูนิต คิดเป็นมูลค่า 446 ล้านบาท

9.ญี่ปุ่น จำนวน 62 ยูนิต คิดเป็นมูลค่า 284 ล้านบาท

10.อินเดีย จำนวน 62 ยูนิต คิดเป็นมูลค่า 409 ล้านบาท

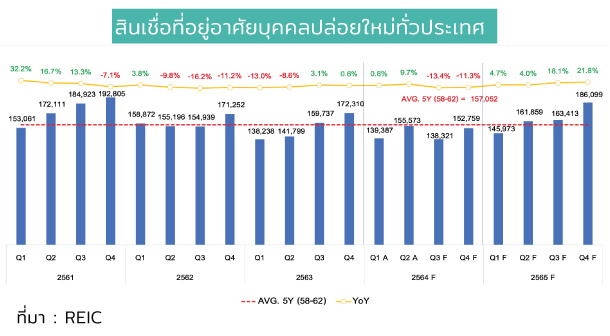

Q2สินเชื่อที่อยู่อาศัยรายย่อยปรับเพิ่มขึ้น

-ข้อมูลสินเชื่อที่อยู่อาศัยรายย่อย ทั่วประเทศในช่วงไตรมาส 2 มีการปรับตัวขึ้นอยู่บ้างแต่ยังคงต่ำกว่าค่าเฉลี่ยก่อนมีโรคระบาด

-คาดว่าไตรมาส 3-4 สินเชื่อที่อยู่อาศัยจะปรับตัวลดลง คาดว่าจะอยู่ต่ำกว่าค่าเฉลี่ยทั้งสองไตรมาส

-ทิศทางในปีนี้ คาดว่าจะมีมูลค่าสินเชื่อที่อยู่อาศัยประมาณ 490,632-681,449 ล้านบาท โดยจะมีช่วงการเปลี่ยนแปลงอยู่ระหว่าง -19.8% ถึง 11.3% โดยกรณีปกติอาจจะต้องใช้ระยะเวลานานถึงปี 2569 เพื่อที่จะมียอดสินเชื่อปล่อยใหม่เท่ากับ จุดสูงสุดในปี 2561 ที่มีอยู่ 702,900 ล้านบาท

ดีเวลลอปเปอร์พัฒนาบ้านแพงขึ้น

การออกใบอนุญาตจัดสรร พื้นที่กรุงเทพฯ และปริมณฑล

-ไตรมาส 2 หน่วยจัดสรรลดลงอย่างต่อเนื่องจากปี 2563 เริ่มฟื้นตัวในไตรมาส 3 ปี 2564 จากความต้องการบ้านที่ยังมีอยู่

-สถานการณ์การแพร่ระบาดของโควิด-19 ระลอก 3-4 ทำให้ผู้ประกอบการลดปริมาณการจัดสรรลงอย่างมาก ในไตรมาส 2 มีปริมาณการจัดสรรลดลงมากถึง 56.4% ต่ำกว่าค่าเฉลี่ยของช่วงก่อนเกิดโควิด-19

-ช่วงเดือนมกราคม-เมษายน 2564 หน่วยจัดสรรลดลง 17-58% แต่ฟื้นตัวดีขึ้นบ้างในเดือนพฤษภาคม-มิถุนายน 2564 และคาดว่าไตรมาสสุดท้ายจะเริ่มดีขึ้นบ้าง แต่คาดว่าทุกไตรมาสจะยังคงต่ำกว่าค่าเฉลี่ย

-ทิศทางการพัฒนาของดีเวลลอปเปอร์ในกรุงเทพฯ และปริมณฑล มีทิศทางเดียวกับพื้นที่อื่น ๆ คือ มุ่งเน้นพัฒนาบ้านระดับราคาสูง เพราะเป็นกลุ่มลูกค้ามีกำลังซื้อดี และลดการพัฒนาบ้านระดับราคาต่ำ เพราะได้รับผลกระทบจากเศรษฐกิจ

-ภาพรวมปี 2564 คาดว่ามีหน่วยจัดสรร 36,381 ยูนิต หรือจะลดลง 23.3% เมื่อเทียบกับปีที่ผ่านมา และในปี 2565 จะเพิ่มขึ้นเป็น 49,954 ยูนิต หรือเติบโต 37.3% เพราะปีนี้ถือเป็นฐานที่ต่ำ และคาดว่าปี 2568-2570 การจัดสรรจะเข้าสู่ค่าเฉลี่ยปกติ 59,800 ยูนิต

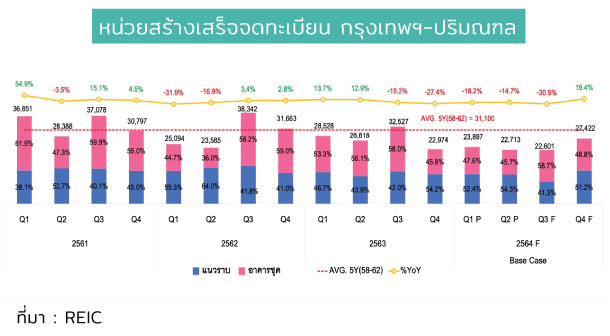

ปิดแคมป์คนงานกระทบบ้านสร้างเสร็จลดลง 12.7%

-ปัญหาการก่อสร้างที่เกิดจากภาวะวัสดุก่อสร้างขึ้นราคาและการควบคุมการติดเชื้อของแคมป์คนงานก่อสร้างจากการระบาดของไวรัสโควิด-19 ระลอก 4 ทำให้ในช่วงไตรมาส 2 ที่ผ่านมามีหน่วยสร้างเสร็จต่ำกว่าเฉลี่ยของช่วงก่อนเกิดโควิดระบาดถึง 27% และลดลง 14.7% เมื่อเทียบกับช่วงไตรมาส 2 ปี 2563

-คาดว่าไตรมาส 3 ปีนี้ หน่วยสร้างเสร็จจดทะเบียนจะยังคงปรับตัวลงลง แต่ในไตรมาสสุดท้ายน่าจะเริ่มมีจำนวนเพิ่มขึ้น เพื่อรองรับมาตรการกระตุ้นอสังหาฯ ในช่วงปลายปี แต่คาดว่าทุกไตรมาสของปีนี้ จะยังคงต่ำกว่าค่าเฉลี่ย

-แนวทางการดำเนินงานของดีเวลลอปเปอร์ จะเน้นการขายสินค้าที่เป็นสต็อกในปัจจุบัน และเปิดโครงการใหม่น้อยลง ซึ่งเป็นเช่นนี้มาตั้งแต่ปีที่ผ่านมา และส่งผลให้หน่วยสร้างเสร็จจดทะเบียนในปีนี้ลดลง

-คาดว่าหน่วยสร้างเสร็จจดทะเบียนปีนี้จะลดลง 12.7% เมื่อเทียบกับปีที่แล้ว โดยมีจำนวน 96,623 ยูนิต และคาดว่าในปีหน้าจะเพิ่มขึ้น 5.2% หรือจำนวน 101,664 ยูนิต และการสร้างเสร็จจดทะเบียนจะเข้าสู่ค่าเฉลี่ยของช่วงปกติในปี 2570 หรือประมาณ 124,601 ยูนิต

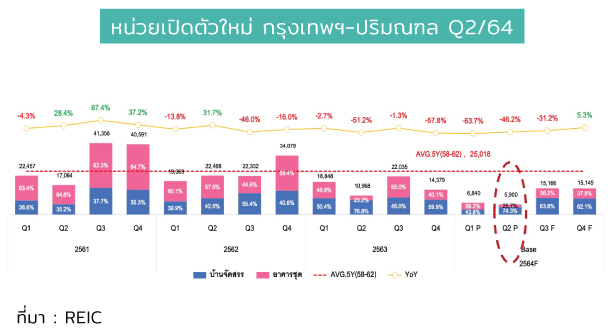

ลดเปิดตัวใหม่เน้นขายสต็อกในมือ

-การชะลอตัวของหน่วยเปิดตัวใหม่ในกรุงเทพฯ และปริมณฑลอาจเป็นผลจากยอดขายที่ชะลอตัว และหน่วยเหลือขายสะสมในตลาด ซึ่งเป็นผลกระทบจากการแพร่ระบาดของไวรัสโควิดระลอก 3-4 ทำให้กำลังซื้อของกลุ่มลูกค้าที่ต้องการที่อยู่อาศัยลดลง

-ในไตรมาสที่ 2 มีหน่วยเปิดตัวใหม่ต่ำกว่าค่าเฉลี่ยถึง 76.4% จากช่วงก่อนเกิดการระบาดของไวรัสโควิด-19

-ในช่วงไตรมาสที่ 2 หน่วยเปิดใหม่หดตัวลง 46.2% เมื่อเทียบกับช่วงเดียวกันของปีก่อน และคาดว่าไตรมาส 3-4 อาจจะเริ่มมีจำนวนเพิ่มขึ้นทดแทนยูนิตที่ขายได้ในช่วงที่ผ่านมา แต่คาดว่าจะเป็นการเปิดโครงการขนาดไม่ใหญ่ ทำให้ทุกไตรมาสของปีนี้จะยังคงต่ำกว่าค่าเฉลี่ย 5 ปีที่มีจำนวน 100,070 ยูนิตมากพอสมควร

-สิ่งที่ดีเวลลอปเปอร์จะทำคาดว่าคือการเน้นขายสินค้าที่เป็นสต็อกในปัจจุบัน เปิดโครงการใหม่น้อยลง ทำให้ภาพรวมของปีนี้ คาดว่าจะมีจำนวนหน่วยเปิดใหม่ลดลง 35% โดยมีจำนวน 43,051 ยูนิต และปรับเพิ่มขึ้นในปีหน้าจำนวน 38.5% หรือมีจำนวน 59,607 ยูนิต ซึ่งคาดว่าการเปิดตัวใหม่จะเข้าสู่ค่าเฉลี่ยของช่วงปกติได้ในปี 2568-2569

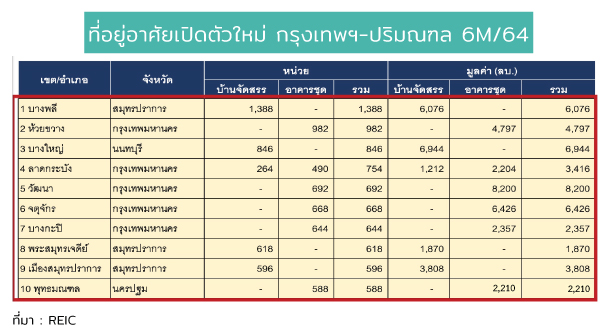

10ทำเลฮิตเปิดตัวใหม่มากสุด

10 ทำเลเปิดตัวใหม่มากสุดในกรุงเทพฯ-ปริมณฑล ช่วง 6 เดือนแรกของปี

1.บางพลี จ.สมุทรปราการ เปิดตัวใหม่ทุกประเภทรวม 1,388 ยูนิต คิดเป็นมูลค่า 6,076 ล้านบาท

2.ห้วยขวาง จ.กรุงเทพฯ เปิดตัวใหม่ทุกประเภทรวม 982 ยูนิต คิดเป็นมูลค่า 4,797 ล้านบาท

3.บางใหญ่ จ.นนทบุรี เปิดตัวใหม่ทุกประเภทรวม 846 ยูนิต คิดเป็นมูลค่า 6,944 ล้านบาท

4.ลาดกระบัง จ.กรุงเทพฯ เปิดตัวใหม่ทุกประเภทรวม 754 ยูนิต คิดเป็นมูลค่า 3,416 ล้านบาท

5.วัฒนา จ.กรุงเทพฯ เปิดตัวใหม่ทุกประเภทรวม 692 ยูนิต คิดเป็นมูลค่า 8,200 ล้านบาท

6.จตุจักร จ.กรุงเทพฯ เปิดตัวใหม่ทุกประเภทรวม 668 ยูนิต คิดเป็นมูลค่า 6,426 ล้านบาท

7.บางกะปิ จ.กรุงเทพฯ เปิดตัวใหม่ทุกประเภทรวม 644 ยูนิต คิดเป็นมูลค่า 2,357 ล้านบาท

8.พระสมุทรปราการ จ.สมุทรปราการ เปิดตัวใหม่ทุกประเภทรวม 618 ยูนิต คิดเป็นมูลค่า 1,870 ล้านบาท

9.เมืองสมุทรปราการ จ.สมุทรปราการ เปิดตัวใหม่ทุกประเภทรวม 596 ยูนิต คิดเป็นมูลค่า 3,808 ล้านบาท

10.พุทธมณฑล จ.นครปฐม เปิดตัวใหม่ทุกประเภทรวม 588 ยูนิต คิดเป็นมูลค่า 2,210 ล้านบาท

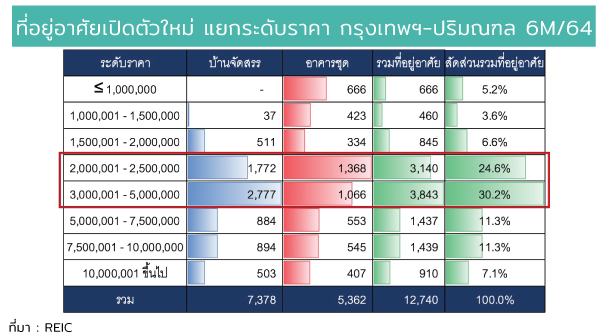

-สำหรับระดับราคาที่เปิดตัวใหม่มากที่สุด 5 อันดับแรก ได้แก่

1.ระดับราคา 3-5 ล้านบาท จำนวน 3,843 ยูนิต สัดส่วน 30.2%

2.ระดับราคา 2-2.5 ล้านบาท จำนวน 3,140 ยูนิต สัดส่วน 24.6%

3.ระดับราคา 7.5-10 ล้านบาท จำนวน 1,439 ยูนิต สัดส่วน 11.3%

4.ระดับราคา 5-7.5 ล้านบาท จำนวน 1,437 ยูนิต สัดส่วน 11.3%

5.ระดับราคา 10 ล้านบาทขึ้นไป จำนวน 910 ยูนิต สัดส่วน 7.1%

โอนกรรมสิทธิ์ปี 64 ลดลง 16.2%

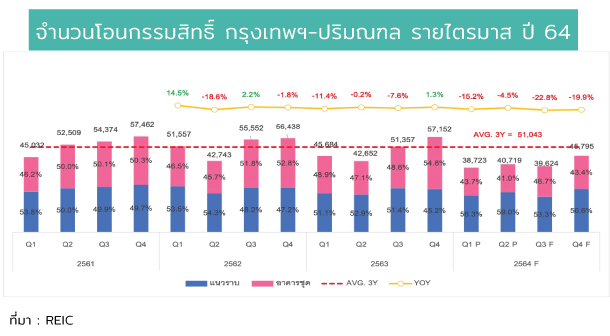

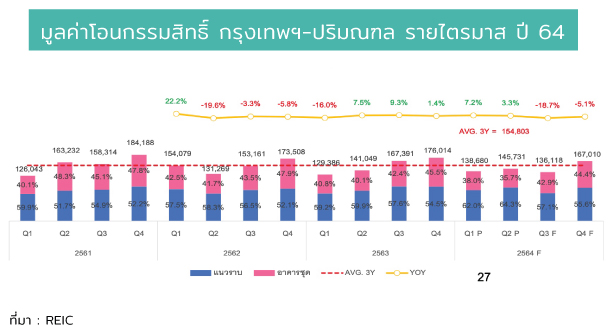

-ไตรมาส 2 การโอนกรรมสิทธิ์ในกรุงเทพฯ และปริมณฑล มีจำนวนลดลง 4.5% หรือมีจำนวน 45,795 ยูนิตแต่มูลค่าเพิ่มขึ้น 3.3% มีมูลค่า 145,731 ล้านบาท เมื่อเทียบกับช่วงเดียวกันของปีก่อน สะท้อนให้เห็นว่าราคาบ้านปรับราคาเพิ่มขึ้น

-การโอนกรรมสิทธิ์ดังกล่าวทั้งจำนวนและมูลค่า ถือว่าต่ำกว่าค่าเฉลี่ย 5 ปี โดยจำนวนต่ำกว่าถึง 20.2% จากค่าเฉลี่ย 51,043 ยูนิต และมูลค่าต่ำกว่า 5.9% ที่มีค่าเฉลี่ย 154,803 ล้านบาท

-ไตรมาส 3 มีแนวโน้มว่าการโอกนกรรมสิทธิ์จะลดลงต่อเนื่อง ทั้งจำนวนและมูลค่า โดยประเมินว่าจำนวนจะลดลง 22.8% หรือมีจำนวน 39,624 ยูนิต และมูลค่าเหลือ 136,118 ล้านบาท หรือลดลง 18.7% เมื่อเทียบกับช่วงเดียวกันของปีก่อน

-ไตรมาส 4 มีแนวโน้มว่าจำนวนหน่วยและมูลค่าจะปรับเพิ่มขึ้น แต่หากเปรียบเทียบกับช่วงเดียวกันของปีก่อน ยังคงลดลง โดยจำนวนลดลง 19.9% หรือมีจำนวนหน่วยโอนกรรมสิทธิ์ 45,795 ยูนิต ส่วนมูล่าลดลงจากช่วงเดียวกันของปีก่อน 5.1% มีมูลค่าที่ 167,010 ล้านบาท ซึ่งเริ่มสูงกว่าค่าเฉลี่ย 5 ปี

-ภาพรวมปีนี้ คาดว่าจะมีหน่วยโอนกรรมสิทธิ์เหลือ 164,861 ยูนิต ลงลงจากปีที่ผ่านมา 16.2% ที่มีจำนวน 196,639 ยูนิต และห่างจากค่าเฉลี่ย -15.4% โดยมูลค่าการโอนลดลง 4.2% หรือมีมูลค่า 587,539 ล้านบาท ลดลงจากปีที่ผ่านมามีมูลค่า 613,590 ล้านบาท ซึ่งสูงค่าเฉลี่ย 12.9%

-หากแยกประเภทบ้านแนวราบในปีนี้ อาจมีหน่วยโอนกรรมสิทธิ์ลดลงเหลือเพียยง 92,877 ยูนิต ลดลงจากปีที่ผ่านมา 5.2% ที่มีหน่วยโอนกรรมสิทิ์ 97,941 ยูนิต และห่างจากค่าเฉลี่ย -7.8% โดยมีมูลค่า 350,331 ล้านบาท ลดลง 0.8% จากปีที่ผ่านมามีมูลค่า 353,217 ล้านบาท ซึ่งสูงกว่าค่าเฉลี่ย 17.7%

-สำหรับประเภทคอนโด อาจมีหน่วยโอนจำนวน 71,984 ยูนิต ลดลง 27.1% จากปีที่มีจำนวน 98,689 ยูนิต ซึ่งห่างจากค่าเฉลี่ย -19.6% โดยมีมูลค่าการโอนกรรมสิทธิ์ลดลง 8.9% เหลือมูลค่า 237,209 ล้านบาท ลดลงจากปี 2563 ที่มีมูลค่า 260,374 ล้านบาท ซึ่งสูงกว่าเฉลี่ย 6.6%

-สถานการณ์การโอนกรรมสิทธิ์ในกรุงเทพฯ และปริมณฑล คาดว่าจะปรับตัวดีขึ้นในปี 2565 ที่น่าจะมีจำนวน 178,906 ยูนิต และเข้าสู่ภาวะปกติในปี 2567 ซึ่งคาดว่าจะมีจำนวน 188.917 ยูนิต โดยมูลค่าการโอนกรรมสิทธิ์ของกรุงเทพฯ และปริมณฑล มีการปรับลดลงมาอย่างต่อเนื่องตั้งแต่ปี 2561 และน่าจะถือว่าปีนี้ลดลงต่ำสุด แต่ยังคงสูงกว่าค่าเฉลี่ยที่ผ่านมา

สำรวจตลาดอสังหาฯ 29 พื้นที่สีแดง

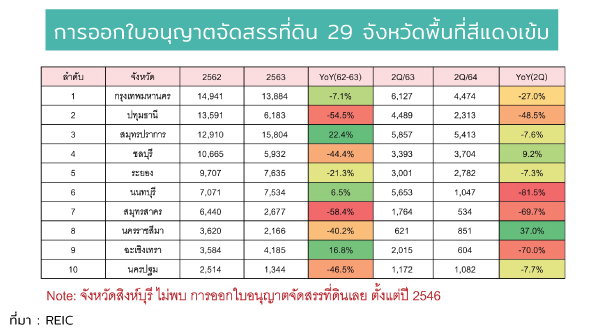

– 29 จังหวัดพื้นที่สีแดงเข้มมีสัดส่วนการออกใบอนุญาตจัดสรรที่ดินคิดเป็นสัดส่วน 89% ของการออกใบอนุญาตจัดสรรที่ดินทั่วประเทศ จากค่าเฉลี่ยตั้งแต่ปี 2558-2562

– สำหรับ 10 อันดับแรกของจังหวัดพื้นที่สีแดงเข้มในปี 2563 มีสัดส่วนการออกใบอนุญาตจัดสรรที่ดินเป็น 91% ของ 29 จังหวัดพื้นที่สีแดงเข้ม จะเห็นว่า 10 อันดับแรกของจังหวัดพื้นที่สีแดง ช่วงไตรมาส 2 ปีนี้ มีอัตราขยายตัวลงลง 33.1%

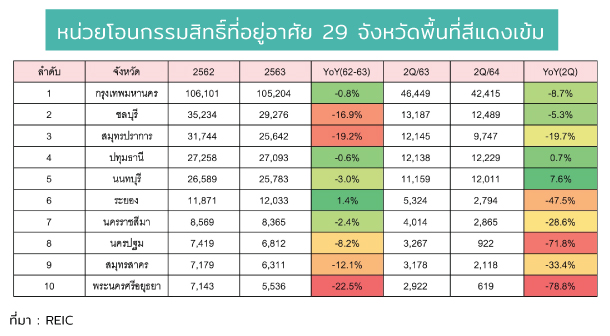

-สำหรับการโอนกรรมสิทธิ์ในพื้นที่ 29 จังหวัดสีแดงเข้ม มีสัดส่วน 78% ของการโอนกรรมสิทธิ์ทั้งหมด

-เฉพาะ 10 อันดับแรกของจังหวัดพื้นที่สีแดงเข้มในปีที่ผ่านมา มีสัดส่วนการโอนกรรมสิทธิ์เป็น 88% ของ 29 จังหวัดพื้นที่สีแดงเข้ม จะเห็นว่า 10 อันดับแรกของจังหวัดพื้นที่สีแดง ช่วงไตรมาส 2 ของปีนี้ มีอัตราขยายตัวลดลง 13.7%

-สำหรับมูลค่าการโอนกรรมสิทธิ์ที่อยู่อาศัย 29 จังหวัดพื้นที่สีแดงเข้มมีสัดส่วนวมูลค่าการโอนกรรมสิทธิ์เป็น 85% ของมูลค่าการโอนกรรมสิทธิ์ทั้งหมด

-เฉพาะ 10 อันดับแรกของจังหวัดพื้นที่สีแดงเข้มในปี 2563 มีสัดส่วนมูลค่าการโอนเป็น 93% ของ 29 จังหวัดพื้นที่สีแดงเข้ม จะเห็นว่า 10 อันดับแรกของจังหวัดพื้นที่สีแดง ช่วงไตรมาส 2 ปีนี้มีอัตราขยายตัวมูลค่าเพิ่มขึ้น 2.4%

![[PR News] มิวนีค พร้อมพงษ์ กวาดยอดขาย 90% สุดปังมูลค่ากว่า 3,400 ล้านบาท](https://www.reviewyourliving.com/wp-content/uploads/2024/03/ภาพประกอบข่าว-MUNIQ-พร้อมพงษ์-3_0_0.jpg)

![[PR News] ชญาดา บิซ เพลส ศรีนครินทร์-อ่อนนุช ทาวน์โฮมสไตล์ออฟฟิศ เริ่มต้น 14 ล้านบาท](https://www.reviewyourliving.com/wp-content/uploads/2024/03/s2024.jpg)

![[PR News]Sansiri Community จัดงาน Sansiri Woof Fun Run สี่ขาพาวิ่งที่เวสต์เกต](https://www.reviewyourliving.com/wp-content/uploads/2024/02/แสน1.jpg)