สำรวจตลาดพื้นที่ออฟฟิศให้เช่า อดีต-ปัจจุบัน-อนาคต

ดูเหมือนตลาดอสังหาริมทรัพย์ประเภท พื้นที่เชิงพาณิชย์ ไม่ว่าจะเป็นพื้นที่ออฟฟิศให้เช่า หรือพื้นที่ค้าปลีก เป็นอสังหาฯ ที่พอจะสร้างการเติบโตให้กับผู้ประกอบการได้อย่างต่อเนื่อง และเป็นรายได้ประจำสม่ำเสมอ แม้จะไม่หวือหวาแต่ก็ผันผวนจากภาวะเศรษฐกิจและกำลังซื้อของผู้บริโภค น้อยกว่าอสังหาฯ ประเภทที่อยู่อาศัย โดยเฉพาะในปีนี้แนวโน้มตลาดที่อยู่อาศัยไม่ได้สดใสเอาเสียเลย

หลายปีก่อนหน้าบรรดาดีเวลลอปเปอร์ เริ่มปรับตัวหันมาพัฒนาโครงการประเภทมิกซ์ยูส ที่มีอสังหาฯ หลากหลายประเภทรวมอยู่ในนั้น โดยเฉพาะพื้นที่ออฟฟิศให้เช่า เพราะเป็นตลาดที่มีความต้องการอย่างต่อเนื่อง หน่วยงานวิจัยหลายแห่งจึงได้ออกบทวิเคราะห์ เพื่อให้เห็นภาพของตลาดออฟฟิศให้เช่า ถึงสภาพตลาดปัจจุบันและแนวโน้มในอนาคต ว่าจะเป็นตลาดที่สดใสและน่าสนใจจริงๆ หรือไม่

Q3 พื้นที่ออฟฟิศให้เช่าเพิ่ม 45,000 ตร.ม.

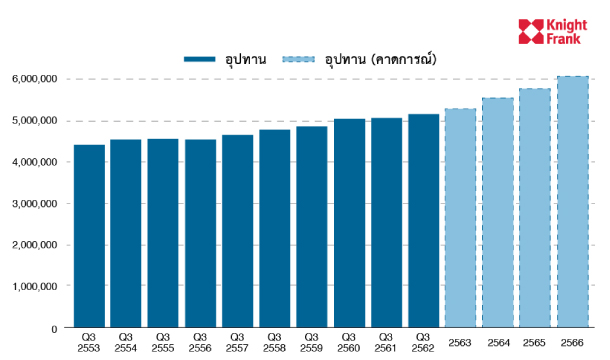

กราฟที่ 1 กราฟอุปทานสำนักงานในกรุงเทพฯ

ล่าสุด ต่างก็เห็นไปทิศทางเดียวกัน บริษัท ไนท์แฟรงค์ ประเทศไทย จำกัด ได้จัดทำรายงานภาพรวมตลาดอาคารสำนักงานในกรุงเทพฯ ไตรมาสที่ 3 ปี 2562 ที่ผ่านมา ระบุว่า มีพื้นที่ออฟฟิศให้เช่าเพิ่มขึ้น 49,800 ตารางเมตร จากพื้นที่รวมทั้งหมด 5,125,617 ตารางเมตร เพิ่มขึ้น 1% เมื่อเทียบไตรมาสต่อไตรมาส และเติบโต 1.6% ปีต่อปี มีอาคารสำนักงานใหม่หนึ่งอาคารเพิ่มเข้ามาในย่านศูนย์กลางธุรกิจ (CBD) พื้นที่ 45,000 ตารางเมตร ซึ่งเป็นการเพิ่มจำนวนพื้นที่ออฟฟิศให้เช่าในย่านศูนย์กลางธุรกิจเป็นครั้งแรกนับตั้งแต่ไตรมาสที่ 3 ปี 2560 โดยไม่มีการย้ายออกจากอาคารเก่าในไตรมาสนี้ ในช่วง 5 ปีที่ผ่านมามีพื้นที่สุทธิเพิ่มขึ้นอยู่ที่ 24,418 ตารางเมตรต่อไตรมาส

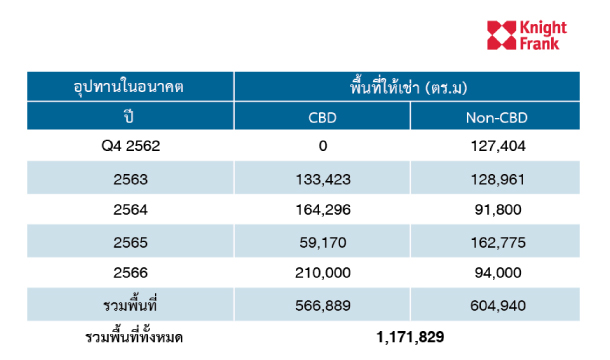

สำหรับโครงการพัฒนาในอนาคตจากไตรมาสที่ 4 ปี 2562 – ปี 2566 ตลาดสำนักงานในกรุงเทพฯ คาดว่าจะเติบโตเป็น 1,171,829 ตารางเมตร หรือเฉลี่ยอยู่ที่ 275,724 ตารางเมตรต่อปี (ซึ่งคำนวนจากส่วนที่เพิ่มเข้ามาในตลาดเท่านั้น ไม่ได้คำนวนการย้ายออก) หากเปรียบเทียบจากปี 2558 – ไตรมาสที่ 3 ปี 2562 มีพื้นที่ใหม่เข้าสู่ตลาดอยู่ที่ 139,385 ตารางเมตรต่อปี ในช่วงสิ้นปี 2566 ปริมาณพื้นที่รวมของอาคารสำนักงานคาดว่าจะมีมากถึง 6 ล้านตารางเมตร

นอกจากนี้ การปรับปรุงภาษีอสังหาริมทรัพย์ใหม่ที่เริ่มต้นบังคับใช้ในปี 2563 คาดว่าจะมีย้ายพื้นที่ในอาคารเก่าเป็นจำนวนมาก ส่วนอสังหาฯ เชิงพาณิชย์ ภาษีใหม่นี้จะปรับอัตราภาษีส่วนเพิ่มจาก 0.3% ไปถึงจุดสูงสุดที่ 1.2% ตามราคาประเมินของรัฐบาล ซึ่งจะแทนที่ภาษีครัวเรือนและภาษีที่ดินในปัจจุบันที่เรียกเก็บที่ 12.5% จากราคาประเมินเช่ารายปี ภาษีใหม่นี้จะกลายเป็นภาระหนักแก่อาคารเกรดไม่สูงนักหรืออาคารที่มีผู้เช่าน้อยในพื้นที่ย่านไพร์ม แต่อาจเป็นแรงจูงใจให้เจ้าของอาคารสำนักงานเหล่านี้ดำเนินการปรับปรุงโครงสร้างพื้นฐานของอาคาร

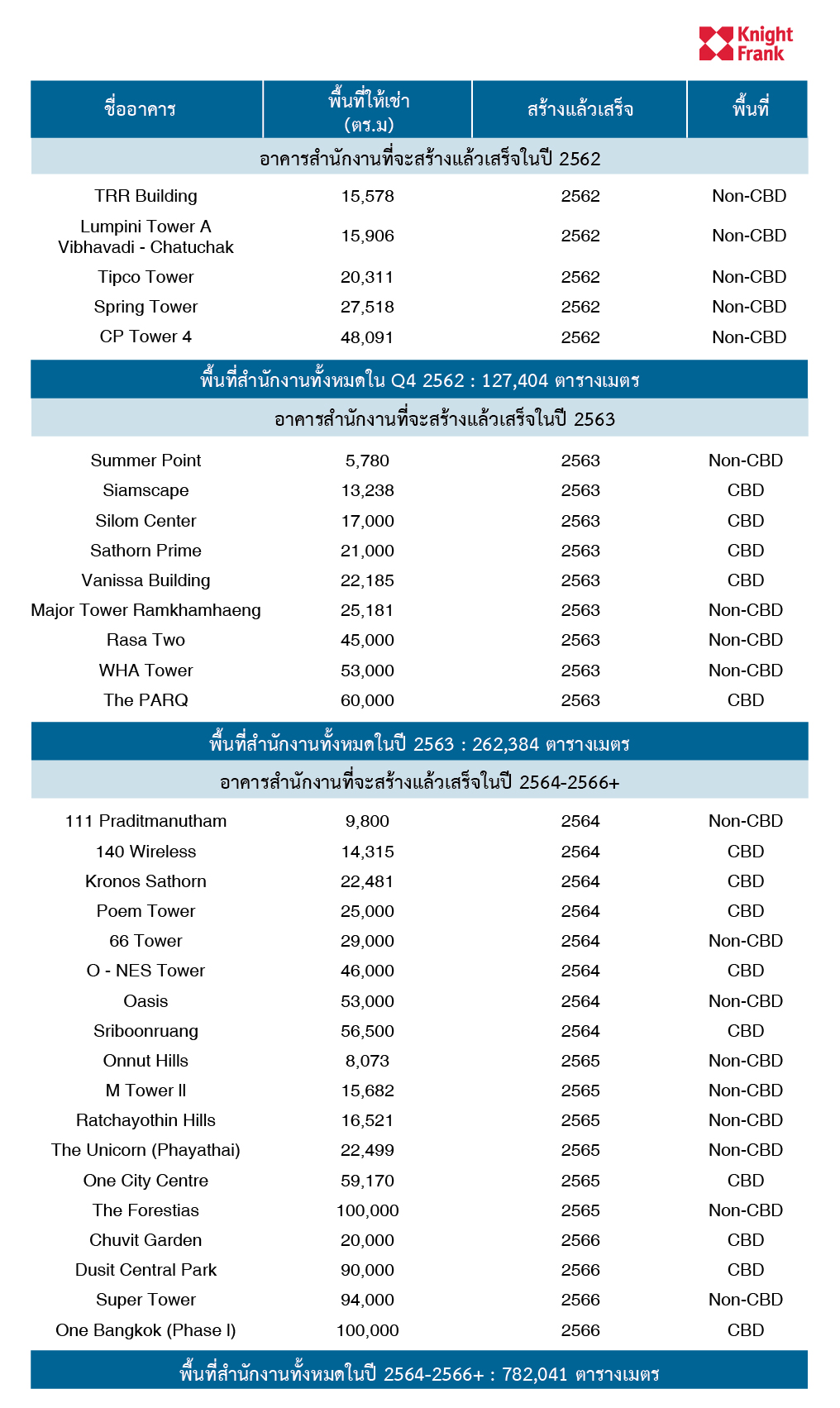

ตารางที่ 1 อุปทานอาคารสำนักงานในกรุงเทพฯ ในอนาคต

ตารางที่ 2 อุปทานอาคารสำนักงานในกรุงเทพฯในอนาคต รายโครงการ

พื้นที่ออฟฟิศถูกเช่าต่ำสุดใน 10 ปี

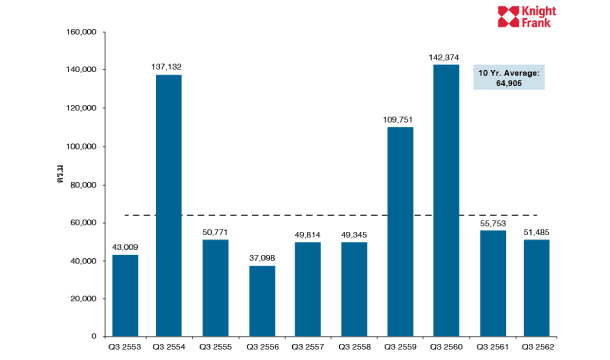

ส่วนความต้องการใช้พื้นที่ออฟฟิศให้เช่านั้น ในไตรมาสที่ 3 ปี 2562 ปรับลดลงเล็กน้อย ซึ่งการครอบครองลดลงเหลือเพียง 51,485 ตารางเมตร จากเดิม 68,987 ตารางเมตรในไตรมาสก่อน โดยลดลง 8% ต่อไตรมาส และส่งผลต่อการครอบครองเฉลี่ยลงต่ำกว่าค่าเฉลี่ยรายไตรมาสใน 10 ปี ซึ่งอยู่ที่ 64,406 ตารางเมตร นับเป็นครั้งแรกตั้งแต่ปี 2556 ของการครอบครองในไตรมาสที่ 3 ที่มีพื้นที่ลดลงต่ำกว่า 40,000 ตารางเมตร การครอบครองพื้นที่ใหม่และอาคารสำนักงานตกแต่งใหม่คิดเป็นเพียง 41% ของพื้นที่ทั้งหมดในไตรมาสนี้ ซึ่งลดลง 10% ไตรมาสต่อไตรมาส (Q-o-Q)

ในช่วงไม่กี่ปีที่ผ่านมา ผู้เช่าเลือกที่จะเช่าอาคารที่มีคุณภาพสูง โดยอาคารสำนักงานใหม่และอาคารสำนักงานที่ตกแต่งใหม่เหล่านี้มักจะอยู่ในเกณฑ์มาตรฐานและมักจะดึงดูดความต้องการได้อย่างดี อย่างไรก็ตามภาวะเศรษฐกิจที่ชะลอตัวอาจส่งผลให้ผู้เช่าในปัจจุบันและผู้เช่าในอนาคตบางรายรอดูสถานการณ์ในการย้ายสำนักงานหรือแผนการขยายสาขา

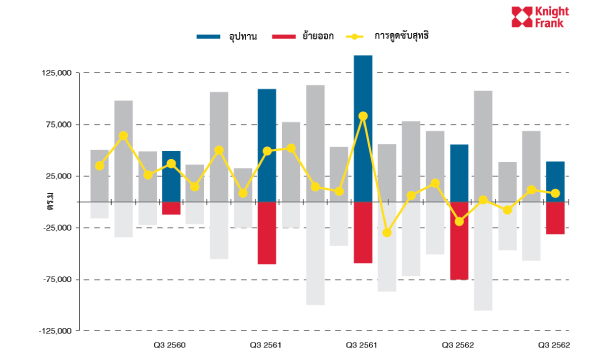

กราฟที่ 2 การครอบครองอาคารสำนักงานในกรุงเทพฯ รายไตรมาส

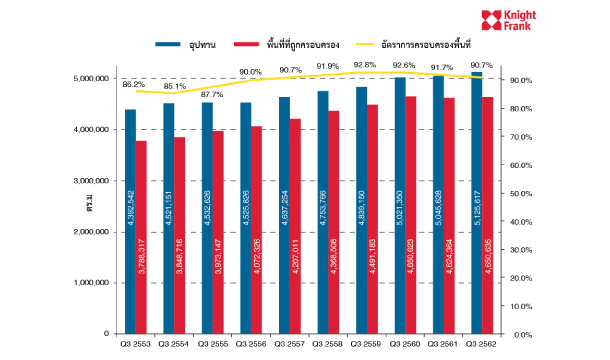

การดูดซับสุทธิปรับเพิ่มพื้นที่การครอบครองรวมจำนวน 20,138 ตารางเมตร ซึ่งรวมทั้งหมดเป็นจำนวน 4,650,635 ตารางเมตร การดูดซับสุทธิเพิ่มขึ้นจาก 11,990 ตารางเมตร ในไตรมาสก่อน และเพิ่มขึ้นอย่างเห็นได้ชัดหากเทียบปีต่อปี เนื่องจากพื้นที่ครอบครองรวมลดลงไป 19,509 ตารางเมตร ในไตรมาสที่ 3 ปี 2561 อย่างไรก็ตามในช่วง 12 เดือนที่ผ่านมา พื้นที่ทั้งหมดเพิ่มขึ้น 80,000 ตารางเมตร ในขณะที่พื้นที่ครอบครองรวมเพิ่มขึ้นเพียง 26,271 ตารางเมตร ความแตกต่างนี้แสดงให้เห็นว่าความต้องการรายปีต่ำกว่าปริมาณพื้นที่มากในปีที่ผ่านมา

กราฟที่ 3 ไดนามิกส์ระหว่างอุปสงค์และอุปทานของอาคารสำนักงานในกรุงเทพฯ

พื้นที่ออฟฟิศให้เช่าเพิ่มมากกว่าดีมานด์

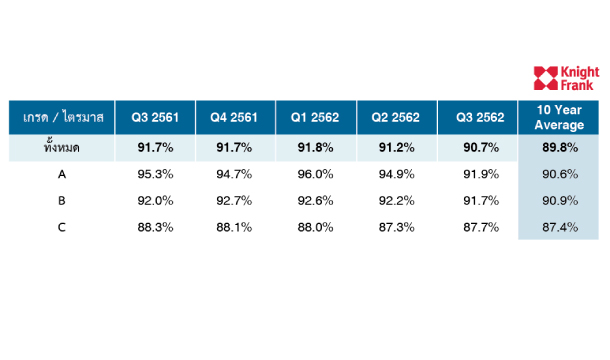

การเพิ่มขึ้นของปริมาณพื้นที่สูงกว่าการดูดซับสุทธิ ส่งผลให้อัตราการครอบครองพื้นที่ตลาดลดลงไปที่ 90.7% จากเดิมอยู่ที่ 91.2% ในไตรมาสก่อน แม้ว่าจะลดลงแต่อัตราการครอบครองพื้นที่ยังคงสูงกว่าค่าเฉลี่ย 10 ปี โดยอยู่ที่ 89.8% ซึ่งชี้ให้เห็นว่าตลาดยังคงเสถียรภาพ อัตราการครอบครองพื้นที่ปรับลดลงในทั้งสองอาคารสำนักงานเกรด A และ B โดยลดลงไป 3.0% และ 0.5% จากไตรมาสก่อนตามลำดับ ในขณะที่อัตราการครอบครองอาคารสำนักงานเกรด C ปรับเพิ่มขึ้น 0.4% โดยรวมอยู่ที่ 87.7%

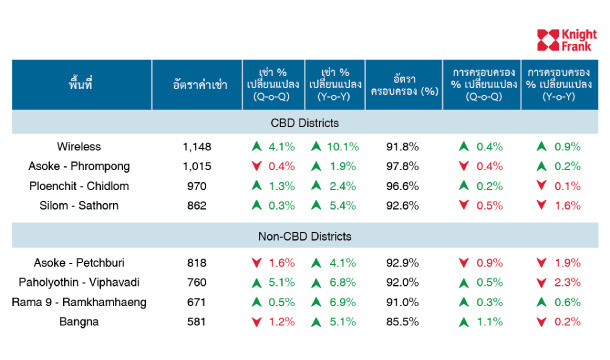

สำหรับในย่านศูนย์กลางธุรกิจ มีอัตราการครอบครองพื้นที่บนถนนวิทยุเพิ่มขึ้นสูงมากที่สุด ซึ่งเพิ่มขึ้น 0.4% ไตรมาสต่อไตรมาส คิดเป็น 0.9% ปีต่อปี โดยรวมอยู่ที่ 91.8% ในทางกลับกันอัตราการครอบครองพื้นที่ในเขตสีลม-สาทรลดลงไป 0.5% ไตรมาสต่อไตรมาส และ 1.65% ปีต่อปี โดยรวมอยู่ที่ 92.6% สำหรับเขตนอกย่านศูนย์กลางธุรกิจ อัตราการครอบครองพื้นที่ในเขตบางนาปรับสูงขึ้นมากที่สุด โดยเพิ่มขึ้น 1.2% โดยรวมอยู่ที่ 85.5%

กราฟที่ 4 อัตราการครอบครองพื้นที่, อุปสงค์ และอุปทานพื้นที่อาคารสำนักงานในกรุงเทพฯ

ถนนวิทยุพื้นที่ออฟฟิศให้เช่าราคาพุ่งสูงสุด

ตารางที่ 3 อัตราการครอบครองพื้นที่อาคารสำนักงานในกรุงเทพฯ โดยแบ่งตามเกรด

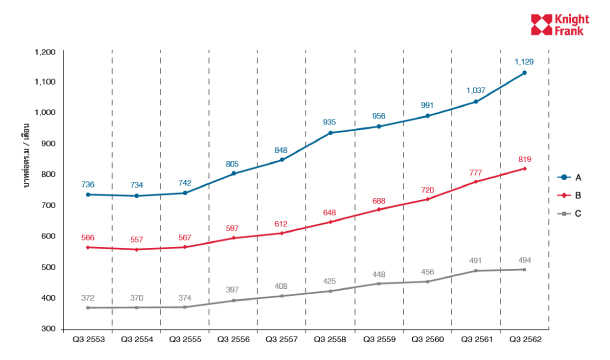

พื้นที่ออฟฟิศให้เช่ามีราคาค่าเช่าโดยเฉลี่ยเพิ่มขึ้น 1.2% อยู่ที่ 789 บาทต่อตารางเมตรต่อเดือน แสดงให้เห็นถึงการปรับตัวต่อภาวะเศรษฐกิจในปัจจุบัน การเพิ่มเข้ามาของพื้นที่ออฟฟิศให้เช่าใหม่ที่ตั้งราคาอยู่ในระดับเกรด A เป็นปัจจัยที่เอื้อต่อการเพิ่มขึ้นของระดับค่าเช่า ในช่วง 5 ปีที่ผ่านมา ราคาค่าเช่าปรับเพิ่มขึ้นโดยเฉลี่ยที่ 5.0% ต่อปี โดยในไตรมาสที่ 3 ราคาค่าเช่าโดยเฉลี่ยของอาคารสำนักงานเกรด B มีการปรับเพิ่มขึ้น 0.9% ไตรมาสต่อไตรมาส และ 5.4 ปีต่อปี อยู่ที่ 819 บาท ในขณะเดียวกัน ราคาค่าเช่าของอาคารสำนักงานเกรด A นั้นลดลงในช่วง 6 เดือนที่ผ่านมา แม้จะมีการเพิ่มขึ้น 8.8% ปีต่อปี แต่ราคาค่าเช่าปรับลดลงเหลือ 1,129 บาท ซึ่งลดลงติดต่อกันเป็นไตรมาสที่สอง

กราฟที่ 5 ราคาเสนอเช่าโดยเฉลี่ยของพื้นที่อาคารสำนักงานในกรุงเทพฯโดยแบ่งตามเกรด

ค่าเช่าของพื้นที่ออฟฟิศให้เช่าในย่านศูนย์กลางธุรกิจปรับเพิ่มขึ้นในไตรมาสที่ผ่านมา ยกเว้นเพียงเขตอโศก-พร้อมพงษ์ ส่วนอาคารสำนักงานบนถนนวิทยุที่นอกจากจะมีปริมาณผู้เช่าสูงที่สุดแล้ว ยังมีการปรับราคาค่าเช่าสูงที่สุดอีกด้วย โดยราคาค่าเช่าเพิ่มขึ้น 4.1% ไตรมาสต่อไตรมาส และ 10.1% ปีต่อปี อยู่ที่ 1,148 บาท สำหรับพื้นที่นอกย่านศูนย์กลางธุรกิจ โดยเขตที่มีค่าเช่าสูงที่สุดอยู่ในเขตพหลโยธิน-วิภาวดี เพิ่มขึ้น 5.1% จากไตรมาสก่อน อยู่ที่ 760 บาท ในทางตรงกันข้าม ค่าเช่าในพื้นที่เขตอโศก-เพชรบุรีกลับลดลงไปร้อยละ 1.6% อยู่ที่ 818 บาท แต่ยังคงเพิ่มขึ้น 4.1% ปีต่อปี

“การเติบโตของราคาค่าเช่ายังคงเพิ่มขึ้นอย่างต่อเนื่อง ซึ่งผู้เช่าควรปรับกลยุทธ์หรือแผนการเช่าอาคารสำนักงานเนื่องจากสภาพเศรษฐกิจที่เปลี่ยนไป ซึ่งครั้งหนึ่งกรุงเทพฯ เคยเป็นหนึ่งในตลาดอาคารสำนักงานที่มีราคาต่ำที่สุดในโลก แต่ตอนนี้ค่าเช่าของอาคารเกรดเอในกรุงเทพฯ กลับเทียบเท่ากับค่าเช่าสำนักงานในเมืองอย่างมาดริด และชิคาโก”นายมาร์คัส เบอร์เทนชอว์ กรรมการบริหารและหัวหน้าฝ่ายตัวแทนนายหน้า บริษัท ไนท์แฟรงค์ ประเทศไทย จำกัด กล่าวและว่า

ตารางที่ 5 ตัวบ่งชี้ตลาดย่อยของพ้นที่อาคารสำนักงานในกรุงเทพฯ

บทสรุป พื้นที่ออฟฟิศให้เช่า

สำหรับในไตรมาสที่ 4 การดูดซับสุทธิยังคงมีแนวโน้มเป็นบวก แม้ว่าจะอยู่ในระดับต่ำก็ตาม และดูเหมือนว่าตลาดพื้นที่ออฟฟิศให้เช่า กำลังขยายจนถึงจุดสูงสุดแล้ว แต่ก็ยังคงมีโอกาสที่ยังเติบโตได้อยู่ อย่างไรก็ตามการชะลอตัวทางเศรษฐกิจในปัจจุบันมีแนวโน้มที่จะยืดไปถึงปี 2563 และอาจส่งผลกระทบต่อแผนการในอนาคตทั้งเจ้าของอาคารสำนักงานรวมถึงผู้เช่า โดยมีความเป็นไปได้ที่นักพัฒนาฯ จะชะลอการส่งมอบโครงการและคาดหวังความต้องการในปีถัดไป ราคาค่าเช่าคาดว่าจะเพิ่มขึ้นอย่างต่อเนื่องแต่อาจอยู่ในอัตราที่ช้าลงเพราะผู้เช่ามีอำนาจต่อรองมากขึ้นจากตัวเลือกของพื้นที่อาคารสำนักงานในตลาด

อ่านข่าวที่เกี่ยวข้อง