ไนท์แฟรงค์ มองตลาดอสังหาฯ ปี 66 “ท่องเที่ยว-ไมซ์-บ้านหรู” ตัวเร่งกำลังซื้อ

ไนท์แฟรงค์ ประเทศไทย จัดงาน “Knight Frank Foresight 2023 It’s Time to Look Beyond the Crisis” เจาะลึกภาพรวมตลาดและแนวโน้มอสังหาริมทรัพย์ไทย ในช่วงไตรมาสที่ 4 ของปี 2565 ต่อเนื่องถึงไตรมาสแรกของปี 2566 ฟื้นตัวต่อเนื่อง เผยสัญญาณบวกจากกำลังซื้อระดับบน ดันตลาดบ้านหรู กรุงเทพฯ และปริมณฑล ยอดขายโต 19,476 ยูนิต จับตาวิลล่าและคอนโดฯ ภูเก็ตร้อนแรงจากกลุ่มลูกค้ารัสเซียและจีน ด้านตลาดโรงแรมผ่านจุดต่ำสุดเริ่มขยับพร้อมรับมือตลาดไมซ์

5 ไฮไลท์ตลาดอสังหาฯ

- ทำเลวิทยุ หลังสวน และเอกมัย 3 ทำเลยอดฮิตทั้งความต้องการซื้อ และตัวเลขการขายต่อ ในไตรมาสที่ 1 ปี 2566

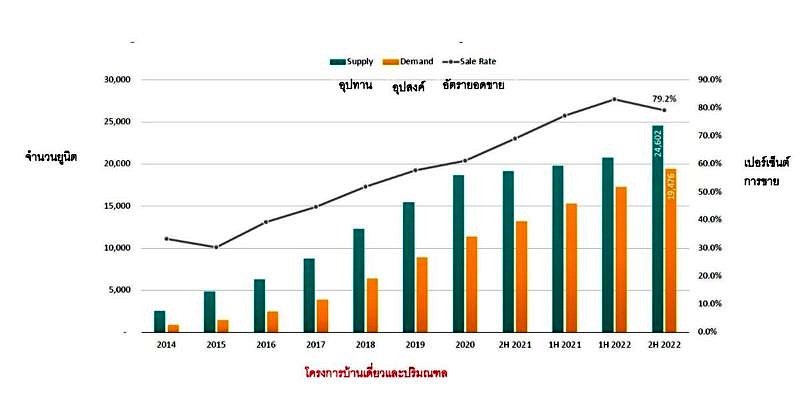

- บ้านเดี่ยว 10 -100 ล้านขึ้นไป ทำยอดขาย 19,476 ยูนิต คิดเป็น 2 % จากทั้งหมด 24,602 ยูนิต

- อสังหาฯ ภูเก็ตฟื้นตัวรับกำลังซื้อชาวรัสเซียและจีน ปักหมุดหาดบางเทา และ หาดลายัน

- แนวโน้มความต้องการอาคารสำนักงาน แนวคิด ESG (สิ่งแวดล้อม สังคม และธรรมาภิบาล) และความยั่งยืนเติบโตต่อเนื่อง

- ตลาดโรงแรมทุกเซกเมนต์เตรียมพร้อมกำลังคนรับธุรกิจฟื้นจากลูกค้ากลุ่มทัวร์และนักท่องเที่ยวกลุ่มไมซ์ (MICE)

นายแฟรงค์ ข่าน กรรมการบริหารและหัวหน้าฝ่ายที่พักอาศัย บริษัท ไนท์แฟรงค์ ประเทศไทย จำกัด เปิดเผยว่า ตลาดอสังหาริมทรัพย์ในปี 2566 มีสัญญาณเชิงบวกจากโครงการใหม่หลายแห่งที่รอเปิดตัว ซึ่งเป็นผลมาจากความเชื่อมั่นของผู้ซื้อที่สูงขึ้น การเลือกตั้งทั่วไปที่กำลังจะเกิดขึ้น และการเปิดประเทศจีน คาดว่าเป็นปัจจัยที่ทำให้ตลาดเติบโตอย่างต่อเนื่อง

ส่วนตลาดคอนโดมิเนียมในกลุ่ม Branded Residence ยังมีอัตราการขายได้ดีอย่างต่อเนื่อง เนื่องจากลูกค้าเป็นกลุ่มกำลังซื้อสูง อาทิ คนไทย สิงคโปร์ และฮ่องกง เป้าหมายเพื่อการลงทุนระยะยาว และซื้อเพื่ออยู่อาศัย ทำเลแรไอเทม ประทับใจการให้บริการระดับ 5-6 ดาว เพราะมองว่าอนาคตราคามีความเติบโตอย่างต่อเนื่อง

ในส่วนโครงการคอนโดเปิดใหม่ และการขายต่อคอนโดหรูหลายแห่ง มีผลประกอบการที่ดีและเติบโตอย่างค่อยเป็นค่อยไป โดยในไตรมาสที่ 1 ปี 2566 การขายต่อคอนโดมีความต้องการและยอดขายสูงในทำเลวิทยุ หลังสวน และเอกมัย ซึ่งรับอานิสงส์กำลังซื้อที่เพิ่มขึ้นจากต่างชาติหลังการผ่อนคลายมาตรการโควิด-19 และ ส่วนใหญ่กระตุ้นการขายด้วยส่วนลดประมาณ 15%

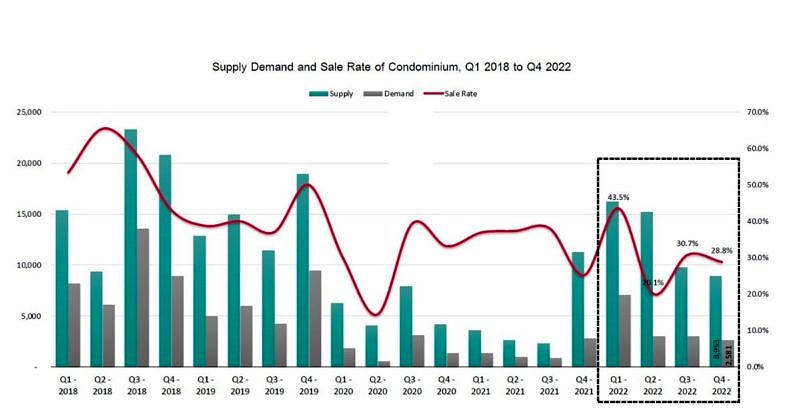

อุปทานรวมของธุรกิจอสังหาฯ มีทั้งสิ้น 8,953 ยูนิต ส่วนใหญ่อยู่ในชานเมืองกรุงเทพฯ โดยที่การเปิดตัวใหม่นั้นมีการปรับตัวลดลง 9.7% เมื่อเทียบกับไตรมาสที่ 3 และลดลง 20.4% เทียบกับช่วงเดียวกันของปีที่แล้ว

ในด้านความต้องการโครงการอสังหาฯ ใหม่ก็ลดลงเช่นกัน เหลือเพียง 28.8%จาก 30.7% ในไตรมาสที่ 3 ปี 2565 ซึ่งราคาขายคอนโดในไตรมาสที่ 4 ปี 2565 ปรับตัวลดลงเล็กน้อยในทุกพื้นที่เฉลี่ย 0.29% เนื่องจากรัฐบาลยุติมาตรการ LTV ( Loan to Value :LTV) โดยที่ลูกค้ากลุ่มหลักของตลาดนี้ยังเป็นนักลงทุนที่ซื้อเพื่อปล่อยเช่า

บ้านเดี่ยว 10 – 20 ล้านเติบโตสูง

ผลสำรวจบ้านระดับบนในเขตกรุงเทพฯ และปริมณฑล พบว่าบ้านราคาตั้งแต่ 10 ล้านบาทถึง 100 ล้านบาทขึ้นไป มียอดขาย 19,476 ยูนิต คิดเป็นยอดขาย 79.2% จากทั้งหมด 24,602 ยูนิต ทั้งนี้ อัตราการขายจะลดลง 3.9% จากครึ่งแรกของปี 2565 แต่ก็เพิ่มขึ้น 1.9% เทียบกับช่วงเดียวกันของปี 2564 ซึ่งเป็นผลจากอุปทานที่เพิ่มขึ้นสองเท่าของอุปทานที่มีเหลืออยู่

คาด 1–2 ปีตลาดคอนโดภูเก็ตฟื้นตัวสู่สภาวะปกติ

ภูเก็ตยังเป็นตลาดที่อยู่อาศัยเพื่อพักผ่อนที่ได้รับอานิสงค์จากการฟื้นตัวของภาคอุตสาหกรรมการท่องเที่ยว โดยคอนโดเปิดขายใหม่ส่วนใหญ่อยู่บริเวณหาดบางเทามากถึง 45% รองลงมาเป็นที่หาดลายัน 31% และอื่น ๆ

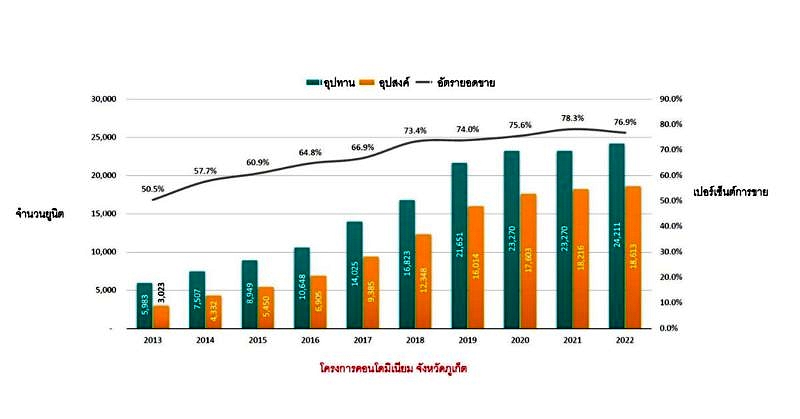

ในภาพรวมตลาดคอนโดในจังหวัดภูเก็ตช่วงปลายปี 2565 ขายได้ 18,613 ยูนิต จาก 24,211 ยูนิต คิดเป็นยอดขาย 76.9% ลดลงจากปี 2564 ณ ปัจจุบันมียูนิตเหลือขายอยู่ในตลาด 5,598 ยูนิต โดยภาพรวมคาดว่าตลาดจะกลับสู่ภาวะปกติเหมือนช่วงก่อนวิกฤตโควิด-19 ได้ภายใน 1-2 ปี

นักท่องเที่ยวชาวรัสเซียแห่ซื้อวิลลาภูเก็ต

ทิศทางตลาดวิลลา มีแนวโน้มสดใส อุปสงค์และอุปทานเติบโตทั้งการซื้อและเช่า จากกำลังซื้อที่เกิดขึ้นพบว่าชาวต่างชาติบางคนสนใจซื้อบ้านที่ภูเก็ตไว้เป็นบ้านหลังที่สอง ในขณะที่บางคนสนใจเช่าวิลลามากกว่าคอนโดมิเนียม เพราะต้องการสภาพแวดล้อมที่ปลอดภัยสำหรับครอบครัว และยังสามารถปล่อยเช่า สร้างผลตอบแทนได้ 8-10% ต่อปี

ในช่วงปลายปี 2565 วิลลาในภูเก็ต ขายได้ 3,595 จากทั้งหมด 4,375 ยูนิต คิดเป็นอัตราขาย 82.1% เพิ่มขึ้น 1% จากปี 2564 ที่มียูนิตใหม่ขายได้ 341 หลัง

จากความต้องการที่เพิ่มขึ้นในตลาดวิลล่าเป็นผลมาจากนักท่องเที่ยวรัสเซียเดินทางเข้ามาในไทยด้วยเหตุผลต้องการหนีภาวะสงคราม และเพื่อท่องเที่ยวในช่วงไฮซีซั่น ประกอบกับความกังวลเกี่ยวกับนโยบายของประเทศที่จะประกาศห้ามโอนเงินข้ามประเทศหรืออาญัติบัญชี ซึ่งจะทำให้ไม่สามารถทำธุรกรรมประเภทเดบิตได้ในอนาคต

โดยทำเลที่ได้รับความนิยมในการพัฒนาวิลล่ามากที่สุดอยู่ในพื้นที่ตำบลเชิงทะเล แม้ไม่ติดชายหาด แต่เป็นทำเลใกล้ภูเขาและป่าไม้บรรยากาศโดยรวมเงียบสงบกว่าและเหมาะแก่การพักผ่อน

นายณัฏฐา คหาปนะ กรรมการผู้จัดการ ไนท์แฟรงค์ ประเทศไทย กล่าวว่า ตลาดอสังหาฯ ในภูเก็ตได้รับประโยชน์จากการท่องเที่ยว โดยชาวรัสเซียมีสัดส่วนมากถึง 40-60% จากลูกค้าทั้งหมด หากเทียบกับเมื่อก่อนจะมีสัดส่วนเพียง 10-15% เท่านั้น โดยความสนใจจะอยู่ที่ทำเลหาดกะตะ หาดกะรน หาดป่าตอง หาดกมลา หาดบางเทา เชิงทะเล (ลากูนา) และหาดในทอน ทำให้ราคาอสังหาฯ ในพื้นที่ดังกล่าวขยับขึ้นอีก 15-20%

ทั้งนี้คาดว่าความต้องการของลูกค้ารัสเซียจะยังคงอยู่ในระดับสูงต่อไปอีก 1-2 ปีข้างหน้า โดยการตัดสินใจซื้อจะมองเรื่องทำเล ราคาขาย และชื่อเสียงของผู้พัฒนาโครงการ ซึ่งนอกจากชาวรัสเซียแล้วยังมีความต้องการจากลูกค้าชาวจีนสนับสนุนเข้ามาอีกทางหนึ่ง

ESG สำนักงานสีเขียวทางเลือกใหม่ของผู้เช่า

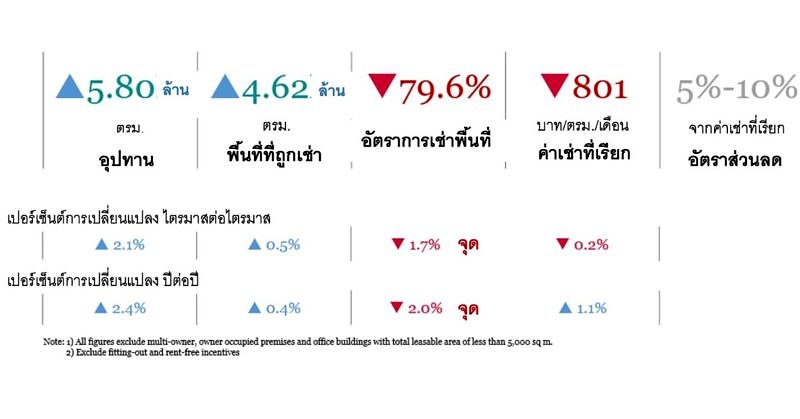

อุปสงค์ของอาคารสำนักงานในกรุงเทพฯ เติบโตเพียงเล็กน้อยจากไตรมาส 4 ปี 2565 ขณะที่แนวโน้มความต้องการอาคารสำนักงานในแนวคิ ESG (สิ่งแวดล้อม สังคม และธรรมาภิบาล) และความยั่งยืนกลับขยายตัวมากขึ้น เห็นได้จากอัตราดูดซับสุทธิของอาคารสีเขียวที่สูงกว่าอาคารทั่วไปในทุก ๆ ไตรมาส

ในช่วงปลายปี 2565 มีพื้นที่อาคารสำนักงานขยายตัว 117,000 ตร.ม.หรือ 2.1 เปอร์เซ็นต์เมื่อเทียบไตรมาสต่อไตรมาส ส่งผลให้ภาพรวมตลาดอาคารสำนักงานมีพื้นที่ 5.79 ล้าน ตร.ม. และในจำนวนเป็นพื้นที่อาคารสำนักงานสร้างใหม่ที่ผ่านการรับรองอาคารสีเขียว 1,180,000 ตร.ม. คิดเป็น 20% ของพื้นที่สำนักงานให้เช่าทั้งหมด

ทั้งนี้หากเจาะลึกเป็นรายเซกเมนต์ พื้นที่อาคารสำนักงานทุกเกรดมีอัตราดูดซับที่เป็นบวก โดยพื้นที่เกรดบีมีอัตราการดูดซับเพิ่มขึ้นสูงสุด 17,200 ตร.ม. ในขณะที่อัตราการเช่าในตลาดโดยรวมยังคงปรับลดลงเล็กน้อยมาอยู่ที่ 801 บาทต่อ ตร.ม. โดยพื้นที่เกรดเอ เป็นเซกเมนต์เดียวที่มีอัตราค่าเช่าเพิ่มขึ้น 0.6%

นายปัญญา เจนกิจวัฒนาเลิศ กรรมการบริหาร หัวหน้าแผนกอาคารสำนักงาน กล่าวว่า ภาพรวมตลาดอาคารสำนักงานยังแข็งแกร่งด้วยเม็ดเงินลงทุนที่เพิ่มขึ้นจากชาวจีนที่เข้ามาลงทุนในไทย โดยมองถึงอาคารสำนักงานที่พร้อมเปิดใช้งาน หรือตกแต่งแล้วบางส่วน ขนาดพื้นที่ตั้งแต่ 200 ถึงกว่า 1,000 ตร.ม. และเดินทางสะดวก ทำเลใกล้ระบบขนส่งสาธารณะ อัตราค่าเช่า และสภาพแวดล้อมการทำงานที่ดี

อาคารสำนักงานเก่าควรได้รับการปรับปรุงและซ่อมบำรุงเพื่อมอบสภาพแวดล้อมในการทำงานและเครื่องมือเครื่องใช้ที่ดีขึ้นเพ่อแข่งขันกับอาคารสำนักงานใหม่ ซึ่งการพัฒนานี้ต้องไม่เป็นไปเพื่อจุดประสงค์ในการขึ้นค่าเช่า แต่เพื่อดึงให้ลูกค้าเก่าพึงพอใจที่จะเช่าพื้นที่ในระยะยาว

ด้าน นายอายุธพร บูรณะกุล กรรมการบริหารและหัวหน้าฝ่ายกลยุทธ์พื้นที่สำนักงานบริการสำหรับโครงการ ระบุว่ามีแนวโน้มหลักสองอย่างที่จะมีอิทธิพลต่อการเช่าพื้นที่สำนักงานและอาคารสำนักงาน นั่นคือ Workplace ESG และ The Perfect PM การเปลี่ยนผ่านสู่แนวคิด ESG เน้นบูรณาการองค์ประกอบของความยั่งยืน การส่งเสริมสุขภาวะ และชีวิตเชิงสังคม รวมถึงการออกแบบจะเป็นกุญแจในการสนองตอบต่อความต้องการของพนักงานหลากหลายช่วงวัย

โดยองค์กรต่างๆ จะมองหาพื้นที่สำนักงานแบบใดขึ้นอยู่กับพฤติกรรมการทำงานของพนักงาน นอกจากนี้แนวโน้มการเลือกสถานที่ทำงานตามลักษณะของเนื้องานก็ช่วยลดฟุตพรินท์ทางสิ่งแวดล้อม การใช้พลังงาน การปล่อยคาร์บอนไดออกไซด์ การสร้างขยะ และต้นทุนด้านสิ่งอำนวยความสะดวกได้อย่างมหาศาล

สำหรับ The Perfect PM ครอบคลุมถึงการกำหนดอัตราส่วนที่นั่ง การค้นหาคุณลักษณะที่เหมาะสมของสำนักงานที่ต้องการ ทำเลที่ดีเหมาะสม คำแนะนำและข้อเสนอแนะเกี่ยวกับความยั่งยืน และผู้รับเหมาที่ไว้ใจได้เพื่อให้มั่นใจว่างานจะเสร็จทันเวลา

นอกจากนี้การเข้ามาของนวัตกรรม SMART จะช่วยเป็นที่ปรึกษาทางเทคโนโลยีให้ผู้เช่าวิเคราะห์ รายงาน และติดตามตรวจสอบข้อมูลของพื้นที่สำนักงานด้วยตนเอง ซึ่งจะช่วยประสิทธิภาพการทำงานและการผสานเทคโนโลยีสมัยใหม่เข้ากับกฏเกณฑ์ด้านดิจิทัลและสิ่งแวดล้อม

ตลาดโรงแรมรับอานิสงค์การเปิดประเทศ

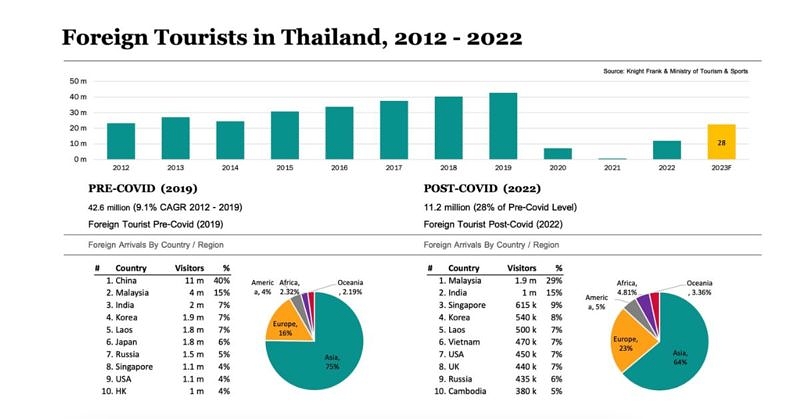

นายคาร์ลอส มาร์ติเนซ ผู้อำนวยการฝ่ายวิจัยและที่ปรึกษา กล่าวว่าการเปิดประเทศทำให้อุตสาหกรรมการท่องเที่ยวของไทยฟื้นตัวเฉลี่ย 27% จากปี 2562 ซึ่งสูงกว่าค่าเฉลี่ยของภูมิภาคเอเชียแปซิฟิก 23% และคาดว่าในปี 2566 อุตสาหกรรมท่องเที่ยวจะฟื้นกลับมาได้ 70% เมื่อเทียบกับช่วงก่อนสถานการณ์โควิด-19 ที่มีตัวเลขนักท่องเที่ยว 40 ล้านคน

สำหรับภาพรวมตลาดโรงแรมไทยในปี 2566 คาดว่าจะเป็นไปในเชิงบวกจากการยุติของโรคระบาด ความต้องการเดินทางของผู้คนที่อัดอั้นมานาน และการเติบโตของเศรษฐกิจที่คาดว่าจะเพิ่มขึ้น 3-4% โดยจำนวนผู้เดินทางเข้าประเทศในเดือนมกราคมและกุมภาพันธ์ 2566 อยู่ที่ 60% ของตัวเลขก่อนโควิด-19 และมีระดับการเข้าพักโรงแรม เฉลี่ยอยู่ที่ 72% เพิ่มขึ้นจาก 36% ในปี 2565

“คาดว่าจะมีนักท่องเที่ยวต่างชาติ ประมาณ 28 ล้านคน ในจำนวนนี้เป็นนักท่องเที่ยว 7-8 ล้านคน แม้ว่าระดับการเข้าพักโรงแรมในปี 2566 จะยังไม่กลับมาเต็มร้อย แต่ราคาห้องพักก็อยู่ในระดับที่ใกล้เคียงหรือสูงกว่าช่วงก่อนหน้าโควิด-19 โดยโรงแรมที่ได้รับผลบวกนั้นจะครอบคลุมทั้งระดับบน โรงแรมขนาดกลาง และขนาดเล็ก จากลูกค้ากลุ่มทัวร์ และนักท่องเที่ยวกลุ่มไมซ์ (MICE) ที่เข้ามาประชุมและจัดสัมมนา

สำหรับความท้าทายที่อุตสาหกรรมโรงแรมในปี 2566 ยังต้องเผชิญคือการขาดแคลนพนักงาน ซึ่งสมาคมโรงแรมไทยกำลังดำเนินมาตรการชั่วคราว เช่น การขอให้พนักงานทำงานควบตำแหน่งหรือเพิ่มชั่วโมงการทำงาน การจ้างพนักงานชั่วคราว และการเพิ่มค่าตอบแทน ส่วนมาตรการระยะยาวประกอบด้วยการรับนักศึกษาจบใหม่และการอนุญาตให้พนักงานต่างชาติทำงานในอุตสาหกรรมบริการ รวมถึงต้นทุนการก่อสร้าง การดำเนินงาน และการเงิน

โลจิสติกส์ ไทย รุกบริการ Build-to-Suit

ตลาดอสังหาฯ โลจิสติกส์ในครึ่งหลังของปี 2565 อุปทานรวมของคลังสินค้าแบบสร้างเสร็จพร้อมใช้อยู่ที่ 5.35 ล้าน ตร.ม. โดยอัตราค่าเช่ายังคงไม่เปลี่ยนแปลง โดยอยู่ที่ราคา 158.6 บาท ต่อ ตร.ม. ต่อเดือน ขณะที่ภาพรวมยังคงขยายตัวของอี-คอมเมิร์ซ และการเปิดประเทศอย่างเต็มรูปแบบ ซึ่งลูกค้าหลักที่เช่าพื้นที่ยังเป็นกลุ่มบริษัทโลจิสติกส์ ตามด้วยกลุ่มผู้เช่าจากธุรกิจเฉพาะทาง เช่น กลุ่ม FMCG และผู้ผลิตอุตสาหกรรม

นอกจากนี้แนวโน้มผู้ให้บริการคลังสินค้ากำลังหันไปให้บริการแบบทำพอดี (Built-to-Suit) แทนที่จะเป็นแบบคาดการณ์ล่วงหน้า (Speculative) เพื่อหลีกเลี่ยงไม่ให้พื้นที่คลังสินค้าไร้ผู้เช่าเป็นเวลานาน กล่าวได้ว่าอนาคตของอสังหาริมทรัพย์โลจิสติกส์แบบพร้อมใช้งานจะยังคงสอดคล้องกับการเติบโตเฉลี่ยรายปี

ในด้านกระแสการใส่ใจ ESG (สิ่งแวดล้อม สังคม และธรรมาภิบาล) และความยั่งยืน ของภาคธุรกิจ กำลังขยายตัวในภาคอุตสาหกรรมไทยเป็นอย่างมาก โดยคลังสินค้าบางแห่งเริ่มปรับตัวไปสู่ทิศทางนี้มากขึ้น เช่น เทคนิคการลดการไหลของน้ำ การเคลือบผิวหน้าตึกสองชั้น การระบายอากาศตามธรรมชาติ และการติดตั้งแผงพลังงานแสงอาทิตย์บนหลังคา เพื่อลดคาร์บอนฟุตพรินท์และต้นทุนการดำเนินงาน

อ่านข่าวที่เกี่ยวข้อง

–ไนท์แฟรงค์ หวังเศรษฐกิจ-ท่องเที่ยว-จีนเปิดประเทศ กระตุ้นตลาดคอนโดภูเก็ตฟื้นตัว