เรื่องควรรู้ก่อนตัดสินใจ รีไฟแนนซ์บ้าน

เรื่องของสินเชื่ออาจจะเป็นเรื่องที่เข้าใจยากซักหน่อย แต่ปฏิเสธไม่ได้ว่าเป็นเรื่องที่เราต้องรู้ไว้ ไม่ว่าคุณจะกำลังผ่อนบ้านอยู่ หรือกำลังตัดสินใจจะซื้อบ้านซักหลังเป็นของตัวเอง เรื่องสินเชื่อบ้าน ก็ถือว่าไม่ใช่เรื่องไกลตัวเลยค่ะ

รีไฟแนนซ์บ้านคืออะไร?

การรีไฟแนนซ์บ้าน คือ การขอกู้ยืมสินเชื่อก้อนใหม่จากธนาคารหรือสถาบันการเงินที่เรามีสัญญาการผ่อนชำระอยู่เดิม หรือ จะทำเรื่องกู้เงินจากธนาคารหรือสถาบันการเงินแห่งใหม่ มาโปะหนี้จากธนาคารเดิมก็สามารถทำได้

การรีไฟแนนซ์บ้าน ไม่ว่าจะเป็นการขอกู้เงินจากธนาคารเดิม หรือธนาคารหรือสถาบันการเงินแห่งใหม่ ต่างมีจุดประสงค์เพื่อขยายระยะเวลาการผ่อนที่เหลือให้นานขึ้น และมีค่างวดน้อยลง หรือ เพื่อให้ผ่อนหมดเร็วขึ้น

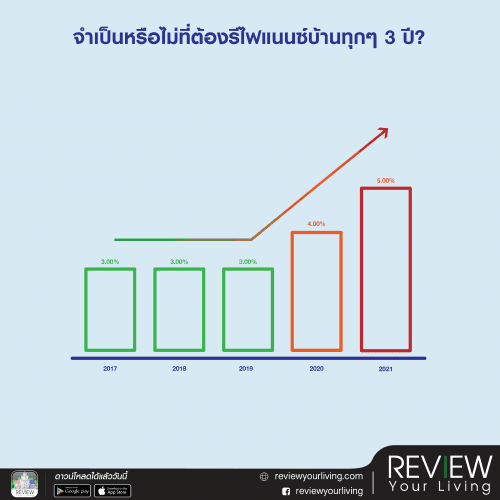

จำเป็นหรือไม่ที่ต้องรีไฟแนนซ์บ้านทุกๆ 3 ปี?

จำเป็นหรือไม่ที่ต้องรีไฟแนนซ์บ้านทุกๆ 3 ปี?

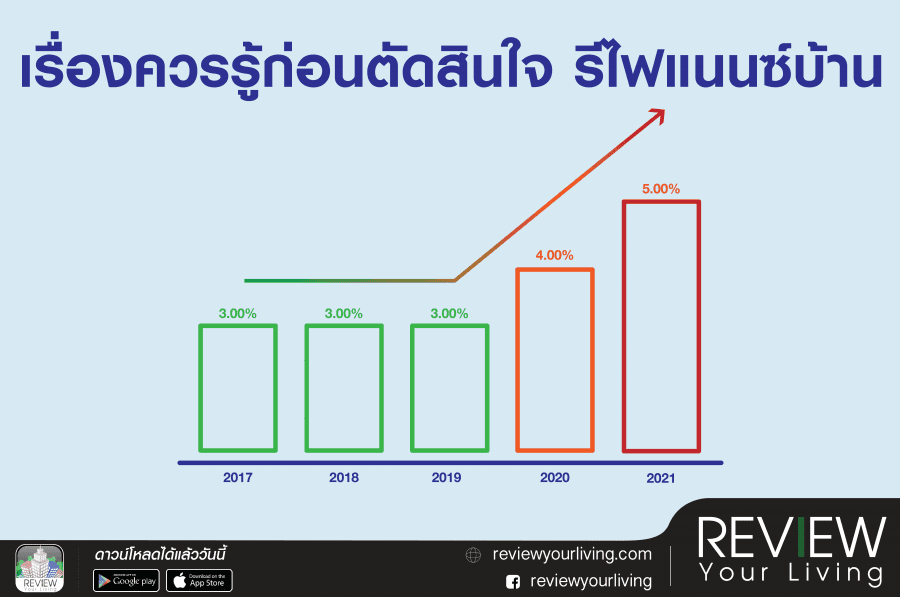

คนส่วนใหญ่มักจะนิยมรีไฟแนนซ์บ้าน หรือ คอนโดมิเนียม กันทุกๆ 3 ปี หรือ เมื่อเริ่มที่จะรู้สึกว่าผ่อนไม่ไหว แต่ในความเป็นจริงแล้ว การรีไฟแนนซ์บ้าน ไม่จำเป็นต้องรอให้เรารู้สึกว่าผ่อนบ้านหรือคอนโดไม่ไหวถึงจะยื่นเรื่องขอรีไฟแนนซ์ เพราะ ธนาคารและสถาบันการเงินต่างๆ มีกำหนดให้สามารถรีไฟแนนซ์ได้เรื่อยๆ (ทุกรอบ 3ปี) ทั้งนี้เพราะธนาคารและสถาบันการเงินแต่ละแห่งล้วนมีแรงจูงใจเรื่องอัตราดอกเบี้ยที่ถูกลงนั่นเอง

เพราะอัตราดอกเบี้ยในการกู้เงินซื้อบ้านหรือคอนโดของทุกธนาคารจะถูกแค่ในช่วง 3 ปีแรกเท่านั้น และหลังจากนั้นอัตราดอกเบี้ยจะเพิ่มขึ้น หมายความว่าคุณจะต้องจ่ายค่างวดและดอกเบี้ยการผ่อนบ้านในอัตราปกติ จึงเป็นสาเหตุที่ทำให้ลูกค้าหลายๆคนจึงเลือกทำการรีไฟแนนซ์บ้านกับธนาคารหรือสถาบันการเงินแห่งใหม่นั่นเอง

จะรีไฟแนนซ์บ้าน ต้องรู้อะไรบ้าง?

จะรีไฟแนนซ์บ้าน ต้องรู้อะไรบ้าง?

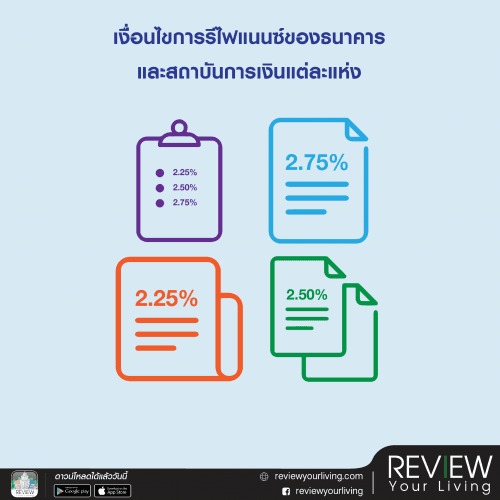

1.เงื่อนไขการรีไฟแนนซ์ของธนาคารและสถาบันการเงินแต่ละแห่ง

ปัจจัยหลักๆของการกู้สินเชื่อบ้านคือดอกเบี้ย ดังนั้นหากคุณต้องการจะรีไฟแนนซ์ ดอกเบี้ยคือสิ่งที่จะต้องพิจารณาเป็นอย่างแรก

อัตราดอกเบี้ยสำหรับการรีไฟแนนซ์ที่เหมาะสม คือ อัตราดอกเบี้ยจะต้องต่ำกว่าดอกเบี้ยตลอดสินเชื่อที่ใช้ในปัจจุบัน รวมทั้งเงื่อนไขเรื่องจำนวนเงินผ่อนต่องวดที่ต้องลดลงและ ระยะการผ่อนที่นานขึ้นเพราะธนาคารและสถาบันการเงินแต่ละแห่ง ย่อมมีเงื่อนไขการรีไฟแนนซ์ที่ต่างกัน หากคุณรู้เงื่อนไขของธนาคารแต่ละแห่ง จะทำให้เราสามารถคำนวนได้ว่าการรีไฟแนนซ์บ้านแต่ละครั้งมีส่วนช่วยในการลดดอกเบี้ยได้มากน้อยแค่ไหน

2.ค่าใช้จ่ายโดยรวมทั้งหมด

- อัตราดอกเบี้ย

- ค่าประเมินราคาทรัพย์สิน

- ค่าธรรมเนียมการปล่อยกู้

- ค่าอากรแสตมป์

- ค่าจำนองที่ดิน

- ค่าทำประกัน หรือค่าบริการอื่นๆ (ค่าประกันอัคคีภัย)

ส่วนมากค่าใช้จ่ายโดยรวมนี้คุณสามารถคำนวนได้จากเว็บไซต์ของธนาคารและสถาบันการเงินแต่ละแห่ง เพราะในปัจจุบันธนาคารและสถาบันการเงินที่มีการให้บริการรีไฟแนนซ์ จะมีบริการคำนวนค่าใช้จ่ายให้แก่ลูกค้าที่ต้องการใช้บริการรีไฟแนนซ์อยู่แล้ว

3.ต้องรู้ว่าใช้เอกสารอะไรในการยื่นขอรีไฟแนนซ์บ้าง

- สำเนาบัตรประชาชน/สำเนาทะเบียนบ้าน พร้อมฉบับจริง

- ใบรับรองเงินเดือน (ย้อนหลัง 3เดือน) หรือ หนังสือผ่านสิทธิสวัสดิการข้อตกลง ฉบับจริง

- ใบเสร็จการผ่อนชำระย้อนหลัง 24 เดือน (ในกรณีรีไฟแนนซ์บ้านแบบไถ่ถอน)

- สำเนาบัญชีเงินฝากแสดงรายการย้อนหลัง 6 เดือน และหลักฐานแสดงฐานะการเงินอื่น ๆ พร้อมฉบับจริง หรือ Statement พร้อมเซ็นต์รับรอง

- หากผู้ยื่นเรื่องขอรีไฟแนนซ์ ประกอบอาชีพส่วนตัว ให้นำสำเนาใบประกอบวิชาชีพ หรือ ใบอนุญาตประกอบการ มาแสดงด้วย แต่หากประกอบธุรกิจให้นำสำเนาทะเบียนการค้า ทะเบียนบริษัท หรือทะเบียนห้างหุ้นส่วนฯ พร้อมยื่นหลักฐานการเสียภาษีเงินได้ แนบใบเสร็จตัวจริงจากกรมสรรพากร ย้อนหลัง 6 เดือน มาด้วย (รูปถ่ายกิจการ จำนวน 3-4 รูป)

- สำเนาโฉนดที่ดิน/นส.3ก/หนังสือกรรมสิทธิ์ห้องชุด/อช.2(2ชุด) พร้อมรับรองจาก สนง.ที่ดิน

4.ศึกษาขั้นตอนการรีไฟแนนซ์เบื้องต้น

การศึกษาขั้นตอนการรีไฟแนนซ์บ้านจะทำให้คุณประหยัดเวลาในการดำเนินการได้มากขึ้น รวมถึงคุณสามารถเตรียมเอกสารและดำเนินการยื่นเอกสารได้ทันเวลาอีกด้วยค่ะ ไม่ว่าจะเป็น

- การติดต่อขอสำเนาสรุปยอดหนี้เงินกู้กับธนาคารเก่า

- ยื่นเอกสารสรุปยอดหนี้ที่ได้จากธนาคารแห่งเก่าไปขอรีไฟแนนซ์กับธนาคารหรือสถาบันการเงินแห่งใหม่

- เจ้าหน้าที่ธนาคารมาประเมินทรัพย์สิน

- การนัดวันไถ่ถอนที่สำนักงานที่ดินธนาคารเดิม

- การนัดวันทำสัญญากับธนาคารหรือสถาบันการเงินแห่งใหม่

- ดำเนินการเรื่องโอนที่ที่ดินในเขตที่ของเราตั้งอยู่

แม้ว่าข้อมูลต่างๆจะสำคัญต่อการรีไฟแนนซ์บ้าน แต่การศึกษาข้อมูลอย่างเดียวอาจจะไม่ใช่ทางออกทั้งหมด คุณควรดูปัจจัยจากตัวคุณเพิ่มเข้าไปด้วย ไม่ว่าจะเป็นรายได้ประจำ เงินเก็บ กำลังทรัพย์ แนวมโน้มทางการเงิน แนวโน้มหน้าที่การงาน รวมถึงการคำนวนความสามารถในการผ่อนค่างวด ดอกเบี้ย รวมถึงระยะเวลาในการผ่อนด้วย

ขอบคุณข้อมูลจาก : https://finance.rabbit.co.th/blog/re-finance-101